どうも。運用男子のタクスズキです。

ソーシャルレンディングについては以下の記事にまとめていたんですが、内容がボリューミー過ぎたので、もっと要点を絞ることにしました。

>>【比較】ソーシャルレンディングのおすすめは?リスク、実績、問題点などと共にまとめてみる

そこで、この記事では上の記事で紹介しきれなかった事業者や、補足などをまとめておきます。

この記事の目次

【番外編】「VALU」

ソーシャルレンディングではないのですが、個人投資家からお金を集めるサービスとして「VALU」を紹介しておきます。

これは、自分の価値をビットコインで数値化して、「自分」という株式を発行し、それを買ってもらうサービスです。

SNSなどのフォロワー数などによって評価されます。

関連記事:【1時間で時価総額310万円に】みんながパトロンになれる「VALU」、これクリエイターが絶対に使った方がいいサービスですわ

割安のうちに買って高値で売る。株と仕組みは同じ

これは、株式と同じで、「本来は価値あるはずなのに、評価額が低いうちから買っておいて、その人が有名になってから売却する」というやり方でお金を増やすことができます。

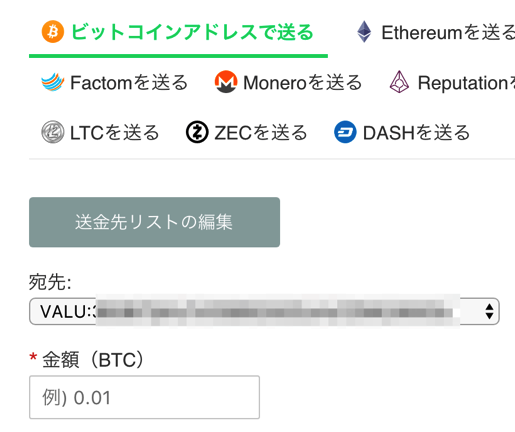

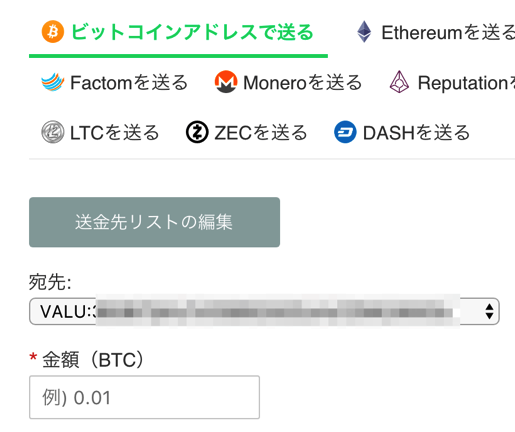

VALUで投資する際は、ビットコインの取引所「coincheck」でビットコインを買って、それをVALUに送金します。

ビットコインはクレカか、振込で購入できる

ビットコインは指定された銀行口座にお金を入金することで買うことができます。(クレジットカードでも買える)

買ったビットコインは、VALU側で生成される特殊なアドレスを指定してVALUアカウントに送金します。

これによって、VALUでも投資をすることができます。僕は2017年7月1日時点で、13万円ほど投資しています。

coincheckについて詳しく知る>>https://coincheck.com/

トラストレンディング

こちら、使おうと思ったんですが、サイトがあまりにも使いづらく、セキュリティなど不安な点があったので、登録するのをやめました。

ソーシャルレンディングの1つ「トラストレンディング」に登録しようと思ったが、サイトから何やらweb周りの事に関して不安しかないので、登録をやめた。なぜ、住所入力に全角が求めらるのだ。。UI・UXちゃんとしてないサービスは信用できない。。 pic.twitter.com/T9Ched8FxI

— タクスズキ@資産運用アカウント (@turuturuouzi) 2017年4月29日

投資自体、詳しくないのでソーシャルレンディングを決める際は「商品」というよりは、「ユーザーの使い心地を求めているか」、「サイトの安全性」を大事にしています。

なので、トラストレンディングはサイトの改善があるまで使わない予定です。

ということで、これからも投資するサービスやファンドが増えたら追記していきます。

FUNDINNO(ファンディーノ)

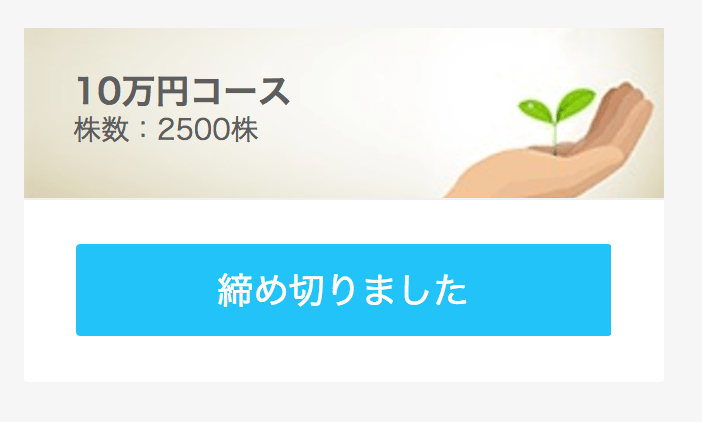

こちらは、日本初の株式投資型クラウドファンディングサービス。イケてるベンチャーに対して、小口投資家が投資するサービス。

このサービスでは、上場前の会社の株を買います。

そして、上場してから株の値上がりで儲ける感じですね。

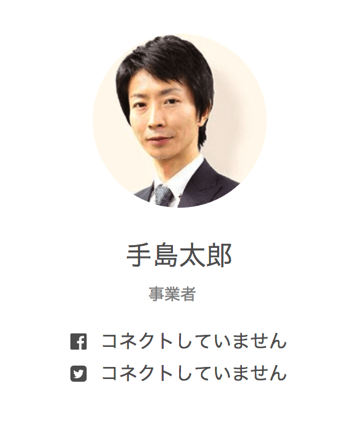

事業者の顔が見れていい

最近だと、以下のようなファンドがありました。紙を電子化して業務効率化を目指す事業を行う会社への投資です。

ファンディーノは、投資先の事業者の顔が見えて、TwitterやFacebookのソーシャルリンクをたどれるのがいいですね。

クラウドバンクなどは規約上、投資先の事業者がわかりませんが、こっちの方がやはり投資の際、信用材料になります。

他と比べてリスクが高い

ただし、投資先の会社が上場しなければ、投資したお金は返ってきません。

さらに、上場までは時間がかかりますから、クラウドバンクなどのように数ヶ月で元本以上のリターンを得ることは稀です。

なので、そういったリスクを踏まえて投資したいところ。

なお、サービスが始まったばかりということで、ファンドはかなり少ないです。

みんなのクレジット

個人的に使うことはないだろうな〜と思っているのは、「みんなのクレジット」です。以下のように深刻な問題を起こしてしまっているんですよ。

3月24日、証券取引等監視委員会はみんなのクレジット(以下「みんクレ」)に行政処分を行うよう、金融庁に勧告した。

これを受け、関東財務局は3月30日、4月29日までの1カ月のすべての業務停止命令を発表した。顧客に対して速やかに適切な説明を行うことや、業務運営を直ちに是正すること、今後の資金繰り計画の策定などの業務改善命令も出した。

しかも、謝罪のプレスリリースはサイト上に画像で出していました。これは、テキストでネット上に問題の痕跡を出さないためと思われます。

あと、以下のような問題もあり、こういうところにお金を預けるのは危険かなと思っています。

不動産や中小企業に融資しているはずなのに、実際は不動産や中小企業に融資せずに自社グループ企業に貸し付けていた。

そのグループ企業はファンドから借りた金を別のファンドへの償還金に充てていた。つまりは「自転車操業の状態」(監視委員会)だったのである。

参照:みんなのクレジット、自転車操業の驚愕実態:年利14.5%の利回りをうたい、資金を集めた

なので、利用する際はよくファンドの情報を確認しましょう。

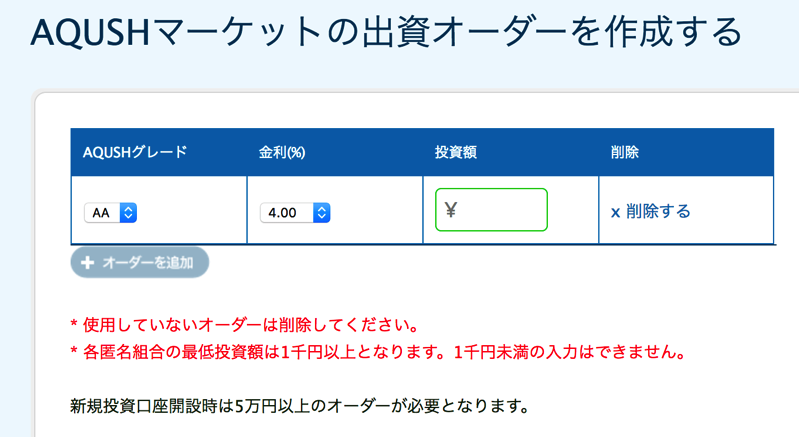

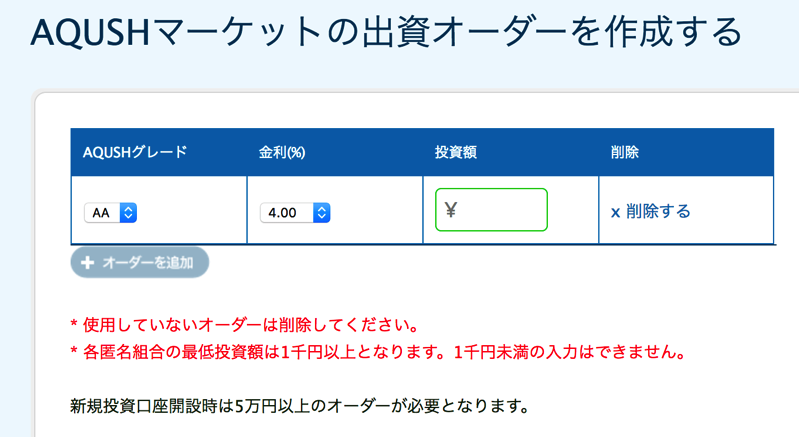

AQUSH

AQUSHはクラウドバンク同様、海外、クリーンエネルギー、中小企業向けなど手広くいろんなジャンルのファンドがありますね。(クラウドバンクよりファンド少なめという印象)

特徴的なのは、個人にお金を貸し出すファンドがあることですね。他のソーシャルレンディングだと、基本的に企業向けにお金を貸し出しますが、AQUSHは個人向けなのです。

なお、以下のような審査基準があるそうです。

AQUSHの借り手は、借入資格を満たし、審査で承認を受けた個人です。それぞれの信用度合いに応じて、信用力の客観的な指標であるAQUSHグレードが付与されています。

借入資格を満たしていること

– 本人確認が取れること

– 300万円以上(目安)の年収があること

– 20歳以上70歳以下

– 借入過多でないこと

– 2年以上の信用履歴があること

– 過去5年以内に債務不履行していないこと

– ローンやクレジットカード等の取引実績があること

そして、投資家は自分でリスク許容度を決めて、それに見合った利回りのファンドを選べるみたいですね。

個人的にはリスキーと思いますが、こういったソーシャルレンディングがあることも理解しておきましょう。

SMART EQUITY(スマートエクイティ)

こちらは証券会社が運営するソーシャルレンディング。(投資金額は10万円からだそうです)

スマートエクイティは第一種金融商品取引業者(証券会社)である、AIP証券がサービスを提供しています。

当社は、証券会社であり、金融機関として金融商品取引法によって定められている厳しいコンプライアンス体制や財務基準をクリアしている為、安心してお取引頂けます。

他と違うのは、「社債」という言葉を使っていること。(やってることは、他サービスの「中小企業ローン」とかと同じ)

例えば、「サプリ生活ボンド(債券)第7回債」といったもの。以下のように説明されています。

・償還期間は12ヶ月、クーポンは年率8%の利付債です。

・償還時に元本とクーポン(利息)を一括でお支払い致します。

・小幡社長の個人保証付(連帯保証)です。

あとは、トランクルームのファンド、スリランカ預金のファンドがあり、運用期間は1年以上と長めのものが多いですね。

LCレンディング

株式会社LCレンディングが運営する「LCレンディング」。ここは「少額から始められる不動産投資」と銘打ち、運用利回り5.0~10.0%(年率・税引前)ほど。

各地にある中小規模の商業施設が主な投資対象です。山形にもよくあるんですが、スーパー、ドラッグストア、ホームセンターなどが密集しているあれですね。

ちなみに、山形だとヨークタウン、イオンタウン、嶋地区あたりがそれにあたるのでしょう。

投資は2万円から

そして、そういった事業者に投資家から集めたお金を貸し出して、利息と一緒にお金を返してもらい、一部を投資家に分配するわけですね。

投資は2万円からでOKのファンドが多く、投資までのハードルは低そうです。

ちなみに、株式会社LCレンディング は、LCホールディングス株式会社(JASDAQに上場してる)の100%子会社。信頼度はそこそこありそうですね。

Crowd Lease(クラウドリース)

こちら、ファンド一覧、詳細ページや管理画面がmaneoと似てると思ったら、maneoマーケット株式会社と株式会社Crowd Leaseが一緒に運営してるサービスなんですね。

ちなみに、株式会社Crowd Leaseの操業は2015年10月とかなり若いです。

ファンドを見てみると、最低投資金額は2万円から、期間は1ヶ月からのものもあり、試しに投資してみたい人にとってはよさそうなサービスです。

投資利回りは5~10%という感じ。

maneoマーケットが関わるサービスが多い

ちなみに、クラウドリースのようにmaneoマーケットと一緒に運営されているソーシャルレンディングがいくつかあります。

※これはmaneoの仕組みを、ソーシャルレンディングをやりたい事業者が使わせてもらっているのだそうです。

他だと、地方に特化した「さくらソーシャルレンディング」。

「給料前払いシステム事業」・「担保付不動産ビジネス事業」・「不動産デベロップメント事業」に特化した「アップルバンク」がありますね。

不動産に特化した「TATERU FUNDING」

オーナーズブックと似た感じだと、不動産特化型のクラウドファンディングがありますね。

このソーシャルレンディングは知らなかった。配当は年間3%を予定。投資してみようかな。

1口1万円から不動産投資できる「TATERU FUNDING」にスマホアプリが登場 https://t.co/HP3F1nEuDC pic.twitter.com/UYnhPnCBPt

— タクスズキ@プロブロガー (@TwinTKchan) 2017年7月8日

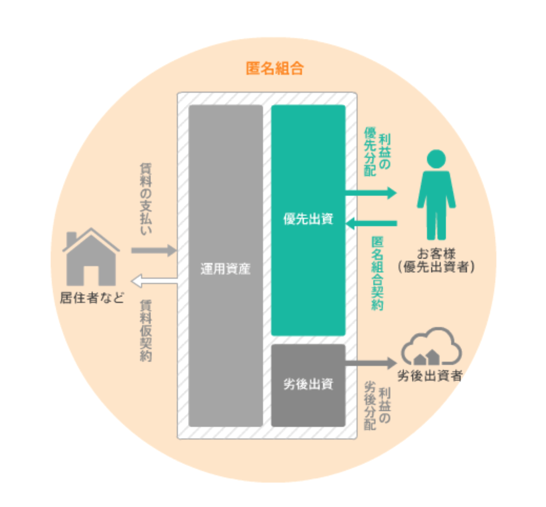

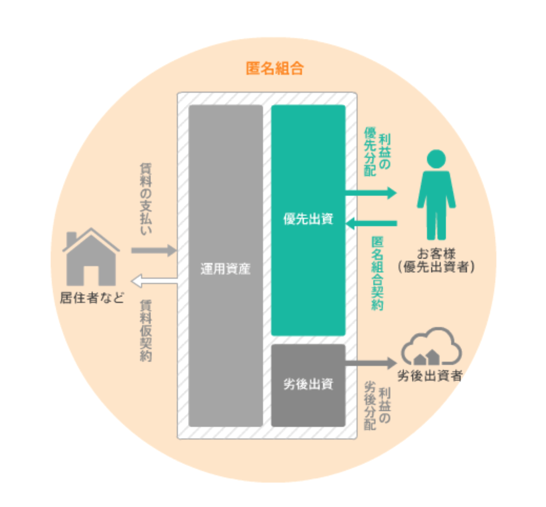

これは、投資家から集めたお金を、アパート運営で必要な資金にして、家賃収入を元に投資家にお金を返すようなモデル。

投資期間は、3ヶ月と短いものがあります。

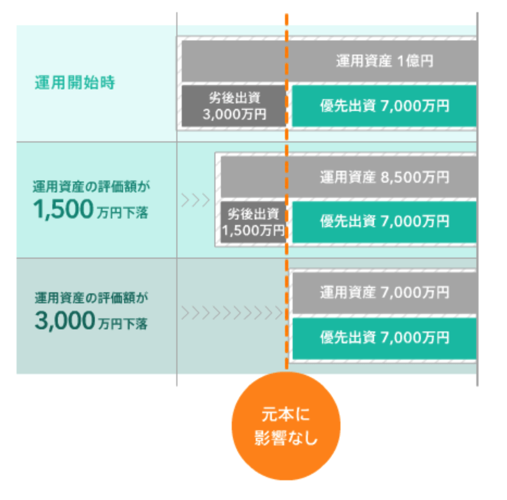

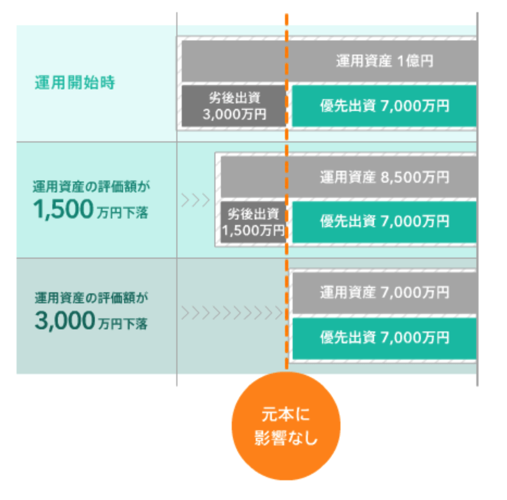

運用終了時、運用資産の低下が30%以下であれば元本が帰ってくる

特徴的なのが、元本保証される条件が明言されていること。

なんと、運用終了時、運用資金が減っていても、その減少率が30%以下であれば元本保証されるのです。

損失した分は、「TATERU」運営会社の株式会社インベスターズクラウドが保証するとのこと。

「社会貢献ができる」というメリットもある

あと、冒頭の記事で書ききれなかったんですが、ソーシャルレンディングにはこういったメリットもあります。

「これから伸びそうなサービス、事業を営む人を応援する」という観点で見ると、立派な社会貢献なんですよね。

クラウドバンクだと、クリーンエネルギー事業を営む会社に融資するファンドがあったり、新興国の事業者に融資するファンドがあったりと誰かの成長に投資することができるのです。

関連記事:【70万円投資中】クラウドバンクの「怪しい」という評判は本当か?リスクや運用実績をまとめてみる

海外の事業者、不動産屋さんを応援できる

また、「オーナーズブック」では不動産事業者、クラウドクレジットは東欧のいけてるFinTech系企業を投資で支援することができます。

参照:ソーシャルレンディング「クラウドクレジット」のセミナーで貸し倒れリスクなどの疑問点を解消してきた

このように、誰かの成長を支援できるのもメリットだと思っています。

手数料と運用益のプラスマイナスを把握する

なお、ソーシャルレンディングで投資する際は、手数料と増えるお金をしっかり調べておきましょう。

クラウドバンクなどでは、口座にお金を入れるときに手数料がかかります。

僕の場合、千葉銀行からクラウドバンクなどのソーシャルレンディングで用意された銀行口座に入金したんですが、その時は432円ずつ手数料がかかりました。

つまり、入金しただけでは432円のマイナスになるわけですね。なので、これ以上の利益を運用で出さなければいけないのです。

こういった手数料と運用益の関係性は理解しておきましょう。

分配金には税金がかかる

あと、ソーシャルレンディングでは投資家に分配されるお金に税金がかかる、と理解しておきましょう。

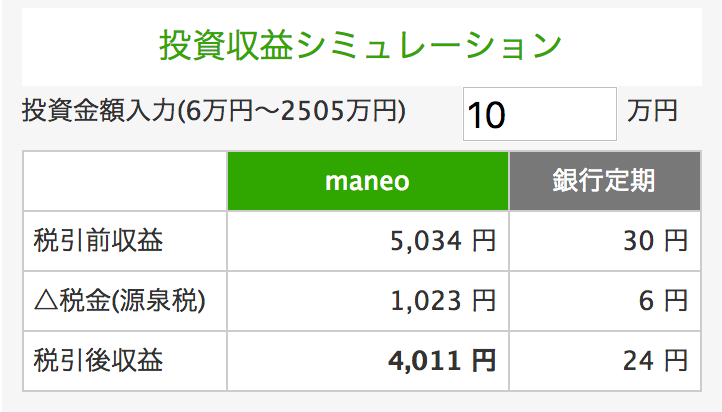

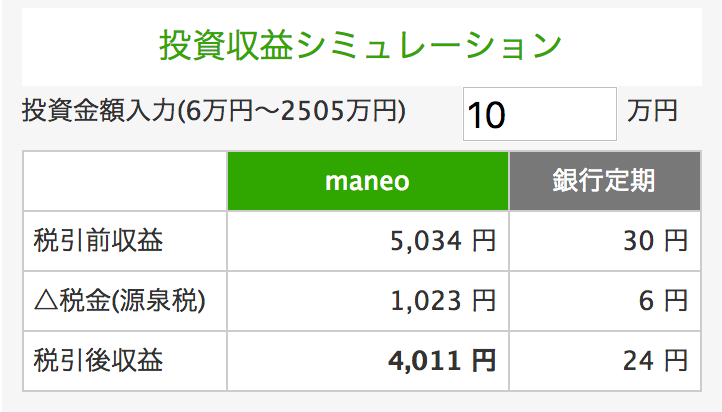

これは、ソーシャルレンディングのサイトのシミュレータで確認できます。

この税金について、クラウドバンクは以下のように説明しています。

クラウドバンクで発生する分配金収入に対し20%の所得税(2013年1月1日から2037年12月31日までの25年間は2.1%の復興特別所得税が課税されるため計20.42%)が源泉課税されます。

分配金は、雑所得として総合課税され、他の所得と合算して通常の所得税率により課税されます。

20%以上って結構高いですよねw

源泉徴収についても理解しておこう

あと、源泉徴収についての説明もわかりやすいので、載せておきます。(よくわかってなかったのですが、この説明でだいたいわかりました)

源泉税とは、源泉徴収制度に基づき国に納付される税金のことをいいます。

源泉徴収制度とは、①給与や利子・配当などの所得を支払う者が②その所得を支払う際に所定の方法により所得税額を計算し、③支払金額からその所得税額を差し引いて国に納付する制度です。

弊社は、借手より返済があった場合、お客様の分配用口座に出資金の返還と利益の分配を行います。

この配当金については源泉税がかかるため、配当より源泉税を控除した額をお客様のクラウドファンディング口座に支払っております。

その後弊社では、お客様の配当金から控除した源泉税を、税務署に支払っております。

なお、弊社の匿名組合の配当金にかかる源泉税率は、復興特別所得税を含む20.42%です。

会社員としての給料と同様に税金が差し引かれてお金が口座に支払われるわけですね。

このように、ソーシャルレンディングの分配金には税金がかかることを理解しておきましょう。

2chの声

一応、ネット上でどんな声があるかチェックするために、2ちゃんねるも見てみました。

役立ちそうなのは、これとかですかね。

みんクレの3倍の行政処分を受けたクラバンでも、遅延はあったものの、すべての案件が無事返金された、ちゃんと割り増し利息を付けて。

しかも、今もしっかり営業している。 みんクレは何の問題もないでしょう。

担保はちゃんとみましょう、などの話も。

36ヶ月、保証担保なし。よくまぁ投資する気になれるな

あとは、アフィリエイトとか、お互いのdisりあい、などで参考になる情報はなかったですね。

レンディングの意味

補足ですが、レンディング(Lending)とは「lend(貸す、貸し出す)」という意味です。

つまり、薄く広くお金を集めてまとまったお金を貸し出すというわけですね。

この辺は、語源を辿るとより一層サービス自体の意味がわかるようになるので、覚えておきましょう。

あと、日本のソーシャルレンディングの市場規模は156億円と意外と大きいことも理解しておきましょう。(世界で見ると、その規模は1兆円を超えています)

アフィリエイト目的の比較サイトに注意

なお、ソーシャルレンディングをおすすめしたり、比較したりするサイトが出てきてますが、それらを見る時に確認すべきことがあります。

それは、身銭を切って投資しているか、実績を見せているかです。

僕のように、実績を書いているサイトは信頼できますが、中には投資もしてないのにアフィリエイト収益を得るために記事を書いている人がいるんですよ。

おすすめ>>【運用実績】クラウドクレジットの口座開設、入金方法!評判や貸し倒れ、遅延があるかも調べてみた

>>投資で地道に!初心者向けのお金の増やし方まとめ(保険、ギャンブル、銀行のおすすめ投資信託は損するよ)

実績を見せている記事を信用しよう

そういったサイトのオススメ順は、アフィリエイト報酬順の順です。(純粋なオススメではないんですね)

なので、ソーシャルレンディングを始める際は、ちゃんと実績を書いている記事を見るようにしましょう。