どうも。ソーシャルレンディングに6000万円以上を投資しているタクスズキです。(金融メディアから取材も受けました)

5年投資してみて、「損しないために必要なこと、大事なこと」がわかったのでまとめます。(今まで損失ゼロです!)

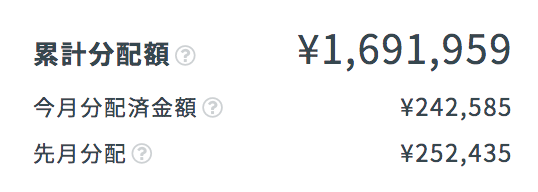

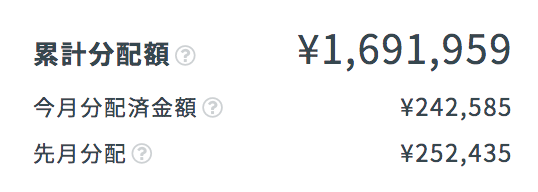

(クラウドバンクでの月の利益は30万円ほど)

これからソーシャルレンディングを始めようと思っている方や「損しないの?」と警戒してる方は参考にしてみてください。

※サービスを比較しランキングも作成したので、結論を知りたい方はこちらからどうぞ

【実績報告】

今月のクラウドバンクでの分配金は30万円👍1万円からやれて、仕組みはこちらからどうぞ👇https://t.co/cZxuWeUIqB

※値動きでのハラハラなしで、これまで損失ゼロ🙆♀️

個人口座と法人口座で運用してます😋#ほったらかし投資 pic.twitter.com/U1EmuomakC

— タクスズキ@セミリタイア達成(投資収入をブログ&固定ツイで公開。仮想通貨・ビットコインに夢中) (@TwinTKchan) June 7, 2021

(コロナの影響なく毎月分配金をもらえてるサービスも紹介してます)

※「8年も損失ゼロ」の実績を評価し、投資先は「クラウドバンク」と「Funds(ファンズ)![]()

(クラウドバンクでの投資額は4000万円!)

この記事の目次

1円からやれて、投資家から人気のサービスもおすすめ

先に結論を書くと、1円から投資できる「ファンズ」が気軽で、以下のメリットもあり1番オススメです。

・放置で投資収入を得られる

・株のような値動きがなく、チャート分析などの手間も不要

・上場企業がつくるファンドに投資できる

(ファンズでもらえる分配金。これまでの成績推移もまとめてます)

※ファンズに何度も取材しリスクを理解した上で投資しており、かなり信頼してます(以下、運用額)

毎月分配金をもらえており、複数のファンドで無事に元本も返ってきました。

というわけで、興味のある人は使ってみてください。(東大の教授がアドバイザーで、優待ももらえます)

【目次】ソーシャルレンディングについて

次に、「ソーシャルレンディングとは?」などの説明をしていきます。(以降、以下の流れで進めます)

・ソーシャルレンディング(ソシャレン)とは何か

・ソーシャルレンディングのメリット

・ソーシャルレンディングのデメリット

・ソーシャルレンディングの比較(おすすめやランキングを紹介)

では、大事なことを紹介していきますね。

(ソシャレンでの毎月の分配金実績)

ソーシャルレンディングとは?

まず、「ソーシャルレンディングって何?」と思ってる方のために説明をします。

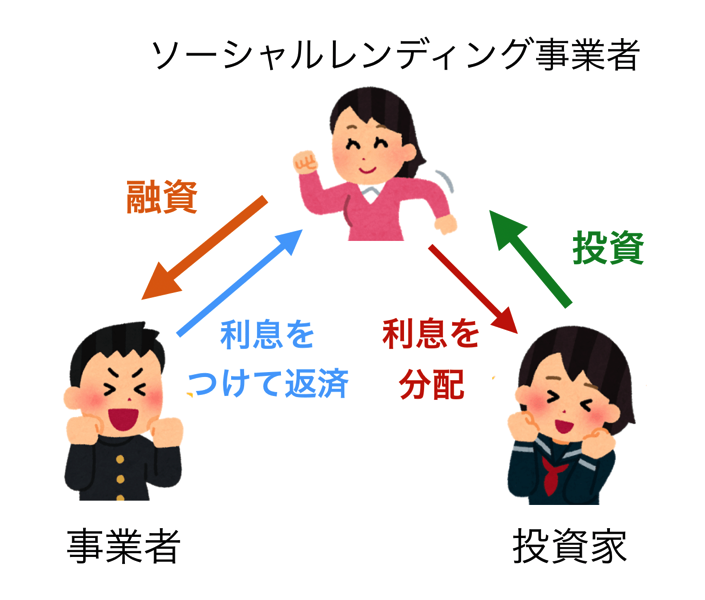

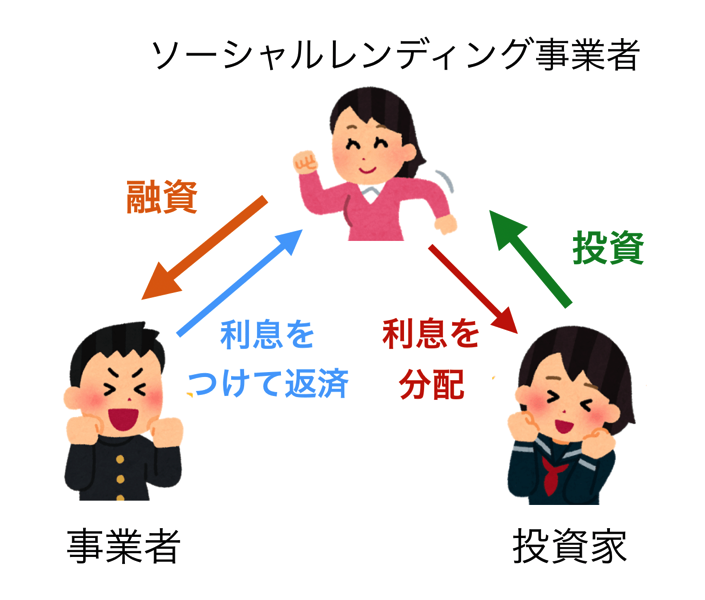

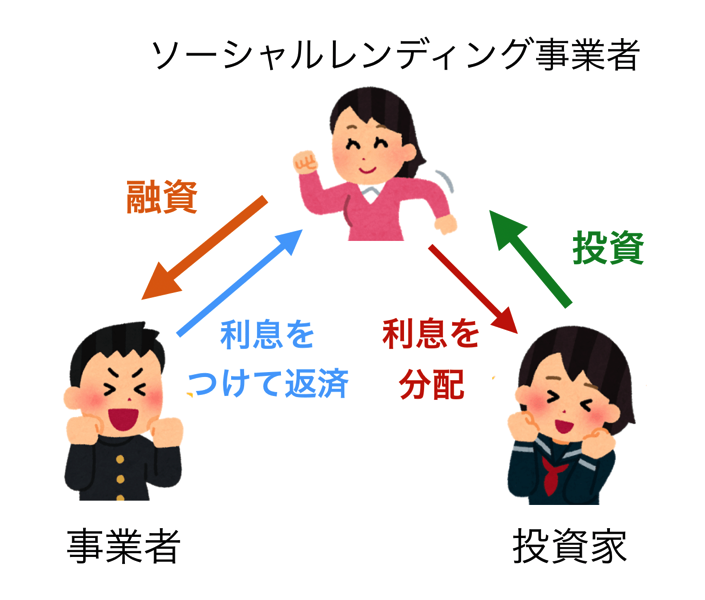

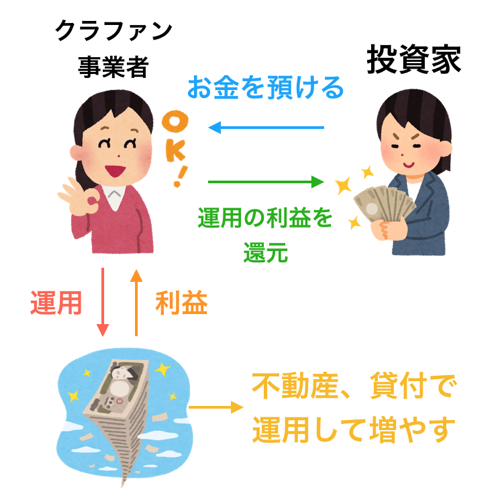

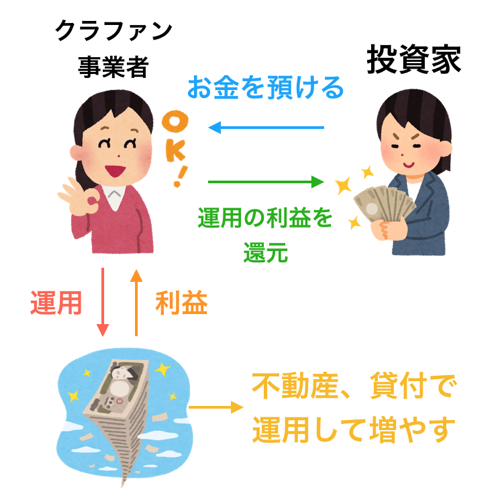

これは、「お金を借りたい人(会社)」と「貸して利息でお金を増やしたい人(投資家)」を結びつけるサービスです。

ここの「お金を借りたい人」というのは、「会社、事業者」を指します。

(ソーシャルレンディング(SL)を使えば資金調達でき、最近は上場企業もその目的で使ってます)

(仕組みを動画でも解説してます)

投資家は返済利息の一部を受け取る

お金を貸す、投資家のメリットは「利息収入(分配金)」を得られることです。

以下のようにして利息が投資家に分配されるのです。

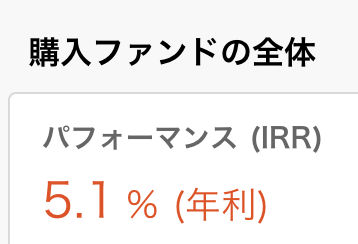

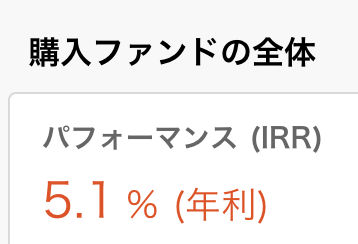

※利回り5.1%ほどのソーシャルレンディングもあります

銀行預金よりずっと高い利回り

このように、ソーシャルレンディングの利回りは銀行預金と比べてかなり高いです。

クラウドバンクでも分配金ゲット!今月は、+17,361円。これまでに35.3万円もらえました。

7年貸し倒れがゼロ🙆https://t.co/qFarCYzyKL pic.twitter.com/pqT3rQPRJB

— タクスズキ@働かず投資で生活(分配金、配当などの実績・収入は固定ツイート、プロフィールに載せてます) (@TwinTKchan) April 4, 2020

ゼロ金利時代は、銀行に預けていてもお金がほぼ増えませんが(金利0.01%がほとんど)、

ソーシャルレンディングであれば利回り1%〜12%なので、10万円を1年預けるだけで12,000円の分配金がもらえることもあるのです。

※分配金は以下のように定期的にもらえます

(こちらはファンズでの分配予定表。優待もありお得です)

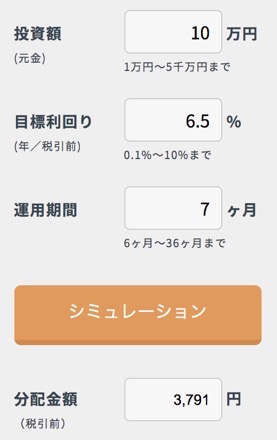

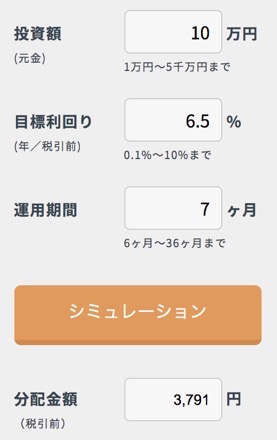

サイトでもらえる分配金がわかる

なお、ソーシャルレンディングのサイトで、増えるお金を計算できるので、そちらも試してみてください

※ソーシャルレンディングは値動きがないので、株価暴落などのタイミングでユーザーが増えるという傾向があります

ソーシャルレンディングの運用実績まとめ

では次に、最新の実績や投資額について書きます。(ここでは特にオススメのものだけを紹介。それ以外は後半で詳しく)

・ファンズ![]()

(ファンズは1円から投資できるのも人気の理由です)

・クラウドバンク:投資元本4000万円、これまでもらえた分配金は約84万円で今は毎月14万円ほどの収入に

(クラウドバンクは8年もの運営で貸し倒れ・投資家の損失ゼロ!)

ソーシャルレンディングのメリット

では次に、ソーシャルレンディングのメリットも紹介していきます。

メリット1「投資の知識ほぼ不要」

これは、クラウドバンクのセミナーで語られたメリット。(ソーシャルレンディング投資家で、本も出版したサラリーマンの中田さんが登壇)

中田さんの「株などと違って知識なしでOKなのがありがたい」という言葉が印象的でした。

ちなみに、中田さんは以前、株やFXなどで投資していたようですが、リーマンショックを機に資産が減ってしまったそうです。

メリット2「日々の値動きに振り回されなくていい」

また、サラリーマンということもあり、日々の値動きに振り回されてしまう生活も大変だったとのこと。

そこで、値動きを気にせずやれる投資がないか探したところ、見つけたのがソーシャルレンディング。

そして、今はかなりの額をソーシャルレンディングで投資していると語っていました。

株とかFXの値動きで損したくない人は、クラウドバンクを知るといいですよ。

値動きでの損がないので。

7年の運営で損した人がゼロの投資で、今月は+14,524円の利益。

これまでに+336,198円の分配金をもらえました。https://t.co/n3TmzTrnAO

※1円からのファンズもGood👍https://t.co/Q4x9GwBUkA pic.twitter.com/zK5SuLDcIG

— タクスズキ@働かず投資で生活(分配金、配当などの実績・収入は固定ツイート、プロフィールに載せてます) (@TwinTKchan) March 6, 2020

メリット3「少額でほったらかしでOK」

他だと、1万円からやれて放置でお金が増えるのもありがたいですね。

株やFXと違い、ソーシャルレンディングは売買タイミングで焦る必要がないのです。

経験して思いましたが、「値動きがある投資」より、「待ってるだけでいい投資」のほうが気が楽です。

ソーシャルレンディングのデメリット(リスク)

では次にデメリットの紹介です。(損失を出さないために、これも必ず把握しましょう)

というわけで、それらを紹介していきます。

デメリット1「3つのリスクがある」

ソーシャルレンディングを始める前に絶対に知っておきたいのが「元本割れ」など以下のリスク。

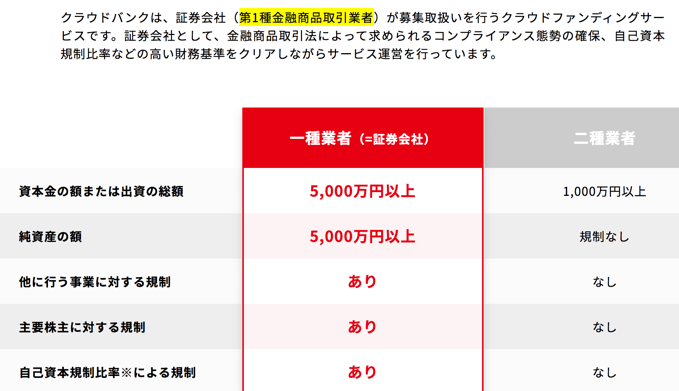

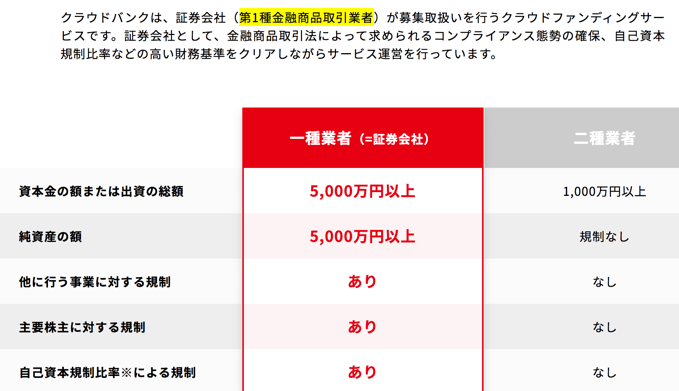

※運営会社が証券会社なら、信託保全・分別管理ありです(例:クラウドバンク運営の日本クラウド証券など)

デメリット2「事業者としての問題がたまに起きる」

例えば、「みんなのクレジット」というサービスに1ヶ月間の業務停止命令を含む行政処分が下されました。

このサービスでは、誤ったファンド情報を表記していたようです。

(本来とは違う事業者に貸し出していたり、担保の有無が誤情報であったり)

業界自体、新しいので国のルールが追いついてない

他だと、クラウドバンクを運営する日本クラウド証券株式会社は2015年6月に行政処分を受けました。(一時的な業務停止命令)

このように、新しいサービスであるため、法整備や行政のチェックが追いついておらず、ちょこちょこ指導が入っているんですね。

これは新しいサービスとして避けられないでしょう。(ネット証券などもそうやって改善してきたわけですし)

なので、こういった点が怖い人はソーシャルレンディングを使わないほうがいいですね。

【大事な追記】ソーシャルレンディングの健全化が進んでる

ただ、2019年あたりから業界自体の健全化が進んでます。

高利回りをアピールするヤバい業者は淘汰され、クラウドバンクやファンズ![]()

なので、ぼくはデメリットを心配せずソーシャルレンディングで6000万円以上を投資しているのです。

【随時更新】ソーシャルレンディング事業者の比較

では次に、どのサービスを使って投資を始めればいいか?ということをまとめておきます。

特にオススメは以下の2つです。

| 特徴 | 投資金額 | 利回り | |

| ファンズ |

1円から投資できる 堅実さNo.1 |

1円〜 | 1%〜6% |

| クラウドバンク | 毎月配当 運営7年で貸し倒れゼロ! |

1万円〜 | 3%〜9% |

※クラウドバンク、ファンズ共に上場企業への融資が可能で、「数ヶ月から1年以上の長い運用機関のファンド」まで幅広くそろってます。

ソーシャルレンディングのランキング

なお、ランキングをつけるとしたら、1位がファンズ![]()

2位がクラウドバンク。

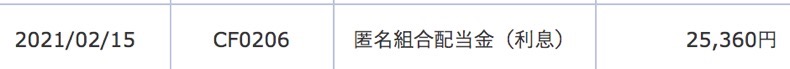

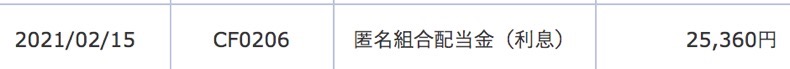

2019年10月までの利益は28.3万円で、20年6月には39万円まで増えてます。

2021年2月にはクラウドバンクだけで月14万円ほどの分配金を得ています。

手堅く増やしたいなら、この2つがおすすめです。

ランキングの基準は安全さ、はじめやすさ

そして、ランキングの基準は以下。

・投資の始めやすさ(必要最低額)、利回り(年率)

・安全性(会社の信頼度、ファンド説明の真摯さ、株主構成)、サイトの使いやすさ

以降、個別サービスの説明で、上の要素で5点満点ずつ点数をつけていきます。

1位:1円から資産運用できるファンズ(Funds)

【それぞれの要素の点数】

・投資の始めやすさ:5点

・利回り:4点

・安全性:5点

・サイトの使いやすさ:5点

「1円からOK」という圧倒的な気軽さが支持されている「ファンズ」。

【1円からOKの資産運用】

株のように値動きに惑わされず安定収入を得られる「ファンズ」は初心者や副業投資家におすすめ以下、メリット↓

・完全放置で安定収入を得られる

・知識不要!投資の未経験者でも利益を得られる

・上場企業がつくる「安定した案件」に投資できるhttps://t.co/DHvCj2wTH1

— タク@3000万円の投資結果&ブログで稼ぐ方法を発信中 (@guppaon1) 2019年1月8日

運営会社の情報は以下の通り。

・社名:ファンズ株式会社(旧社名 株式会社クラウドポート)

・設立:2016年11月1日

【共同創業者/取締役】柴田 陽

【取締役】河野 哲行

【取締役】笹嶋 靖史

【社外取締役/弁護士】川中 浩平

【社外取締役】中野 慎三

【常勤監査役】柴田 篤夫

【社外監査役】熊谷 謙志

※東京大学名誉教授などがアドバイザーとして入っています

・資本金:415,000千円

・所在地:〒106-0031 東京都港区西麻布3-2-1 北辰ビル7階

・事業内容:金融商品取引業、インターネットによる情報サービス業

【登録・加入協会】

第二種金融商品取引業 関東財務局長(金商)第3103号

一般社団法人「第二種金融商品取引業協会」加入

SV-FINTECH Fund、みずほキャピタル株式会社、AG キャピタル株式会社、三菱UFJキャピタル株式会社、auカブコム証券株式会社

(ファンズ運営会社の社員さん)

Fundsはテレビで特集されるほどの人気

他にも、ファンド説明の丁寧さ、親切さが投資家から評価されています。(それは独自取材でも感じました)

結果、「数分で1億円」とかなりの額が集まるようになっており、テレビでも取材されるほどの人気になってます。

FundsのWBSデビュー。すごくわかりやすくまとめてくれて感謝😭 番組内でも話しましたがFundsはただの資金調達の場だけでなく、貸付を通じて個人と企業が相互理解を深め、企業のファンになってもらう取り組みでもあります。投資家懇親会の様子などから、その雰囲気が少しでも伝わると嬉しいです pic.twitter.com/i6F2AyT1Qo

— 藤田雄一郎@Funds (@YYYFFF) January 16, 2020

なので、堅実に資産を増やしたい人はファンズを使ってみてください。

※ファンズ限らず、まず無料で口座を申し込むことをおすすめします(申し込みから実際に投資するまで数日かかるので)

乗り遅れないために口座だけでも作ったほうがいい

あと、ファンズは募集が始まると、一瞬でお金が集まるので、

その投資チャンスをつかむためにも早いうちから口座を作っておくのがいいです。

2位:1万円からOKの「クラウドバンク」

クラウドバンクも投資額が多く、以下の条件なので、ファンズとほぼ同率1位のレベルです。

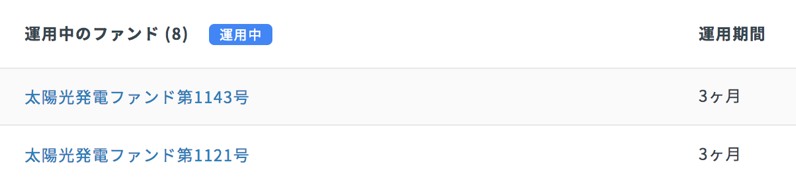

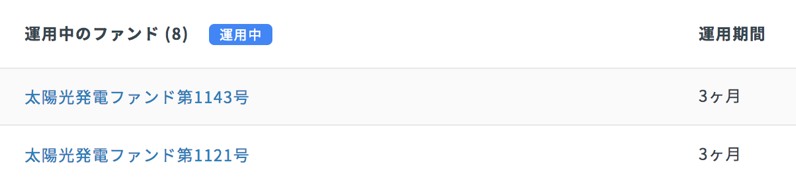

・サイトが使いやすい。利回り平均:5~7%。運用期間は3ヶ月〜。担保・保証つきで毎月配当。運営7年で貸し倒れゼロ

・長く運用して分配金を1つのファンドで多く得たい人向けに運用期間14ヶ月くらいのファンドもあり

※「運営8年で損失ゼロ」を評価し、今の投資額は4000万円です↓

クラウドバンク運営会社の情報

クラウドバンクの運営会社は日本クラウド証券株式会社です。(設立は1993年)

・所在地:〒106-0032

東京都港区六本木七丁目15番7号 新六本木ビル 6F

・資本金:100,000,000円(平成31年3月31日現在)

「財産の状況に関する説明書」によると、日本クラウド証券の純資産合計は+9億6649万円。(2019年3月31日時点)

2018年4月1日から2019年3月31日までの当期純利益は+5億438万円です。

・投資家からの応募総額:973億円超(2020年7月時点)

・サービス開始の2013年12月から元本割れ(損)はなく融資回収率100%!(損失ゼロ)

・取締役 内部管理統括責任者:土井 充

・社外取締役:喜多埜 裕明

・社外監査役:大内 明

【金融商品取引業登録】

第一種・第二種金融商品取引業:関東財務局長(金商)第115号

3ヶ月でOKのファンドもまだある

クラウドバンクには「25ヶ月」など長めの運用期間のファンドや3ヶ月で終了し、すぐ利益を出せるファンドもあります。

また、上場企業のファンドで利回り+5%と手堅いものもありますから、ぼくは投資を続けてます。

クラウドバンクの実績(結果)

バイオマス、風力など社会貢献性の高いファンドもあり、実績は以下の記事の通り。

このように、損失なく利益を出し続けてるサービスを知りたい人はサイトをチェックしてください。

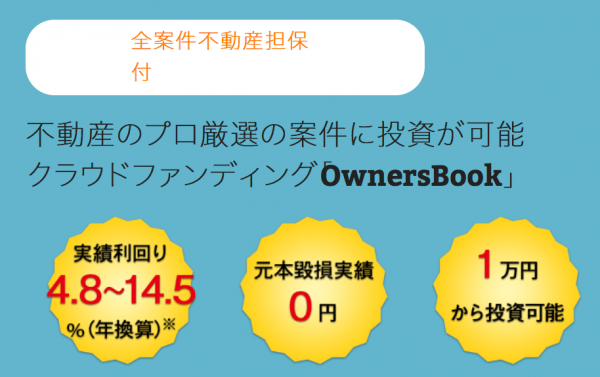

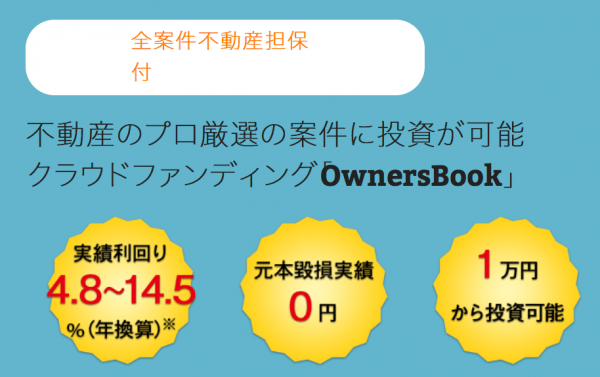

3位:OwnersBook(オーナーズブック)

【それぞれの要素の点数】

・投資の始めやすさ:4点

・利回り:4点

・安全性:5点(上場企業が運営!)

・サイトの使いやすさ:4点

こちらは不動産事業者に融資するソーシャルレンディングで、ぼくは15万円投資しています。

ソーシャルレンディングでは珍しく、上場企業が運営していて信頼度が高いのが特徴。

オーナーズブックの運営会社

オーナーズブックの運営会社はロードスターキャピタル株式会社。

・本社所在地:東京都中央区銀座1丁目10番6号 銀座ファーストビル2F

・会社の設立日:2012年3月14日

・代表取締役社長:岩野 達志

・売上など財務情報で外部監査あり(2014年12月期、2015年12月期、2016年12月期、2017年12月期、2018年12月期実施済)

・宅地建物取引業 東京都知事(2)第94272号

・総合不動産投資顧問業 国土交通大臣 総合 – 第147号

・一般社団法人 不動産証券化協会、公益社団法人 全国宅地建物取引業保証協会

※実際に企業に融資するのはロードスターファンディング株式会社で、ここはロードスターキャピタル100%出資の子会社です(貸金業に登録してます)

投資家からの人気がすごい

オーナーズブックは、人気がすごくてファンドの受付が始まると、注文が殺到します。

(僕が申し込んだ時は、5分ほどサイトが繋がりにくくなりました)

※案件が少ないですが、不動産のプロが案件を選定しており手堅いです

1万円から不動産投資ができる「オーナーズブック」で配当きてました。3ヶ月に1度のペースでもらえます。

【朗報】オーナーズブックの案件増加中!投資しやすくなり、サイト改善で銀行預金との収益比較もできるようにhttps://t.co/cbdnXQHwKm pic.twitter.com/sWljNc7dIL

— タク@プロブロガー&投資家 (@TwinTKchan) 2019年4月13日

オーナーズブックの実績

あと、オーナーズブックのセミナーに取材に行って信頼度が高まりました。その辺の詳しい話は以下の記事をどうぞ。

4位:クラウドクレジット(1番利回りが高い)

【それぞれの要素の点数】

・投資の始めやすさ:4点(5,000円分のTポイントをもらえるキャンペーン中です)

・利回り:5点

・安全性:3点(為替リスクあり。ハイリスク・ハイリターン)

・サイトの使いやすさ:4点

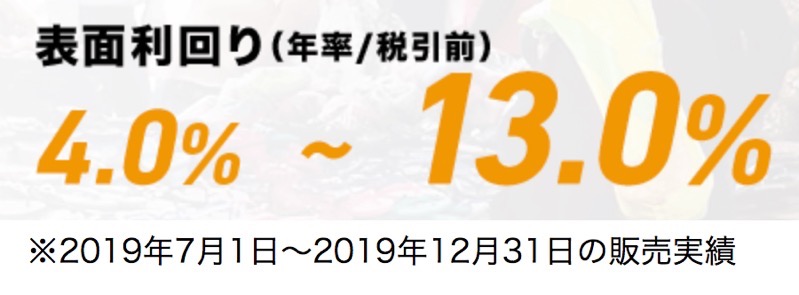

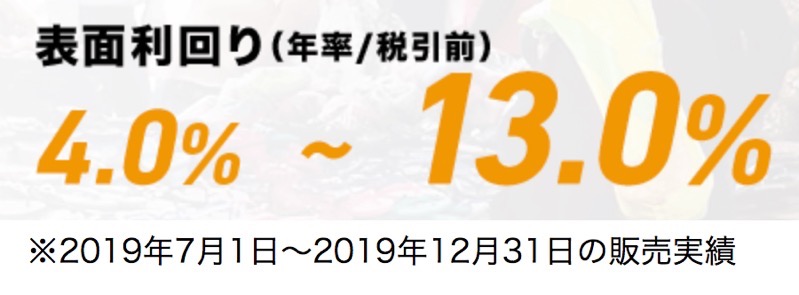

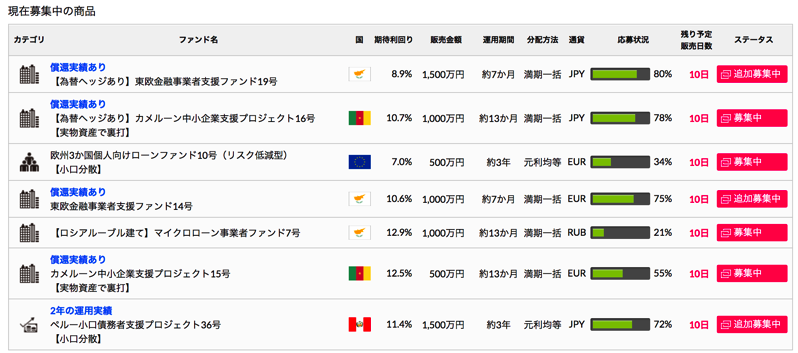

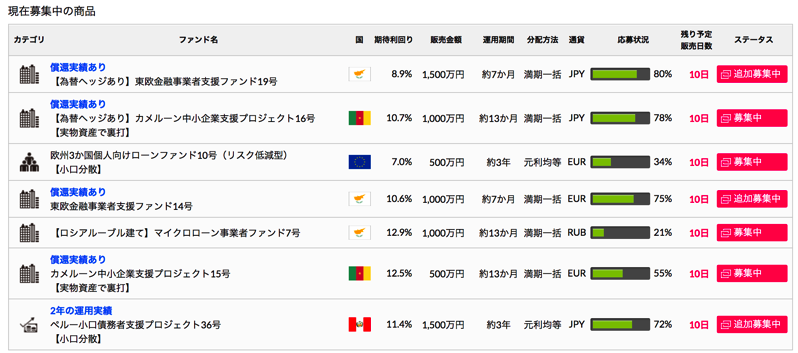

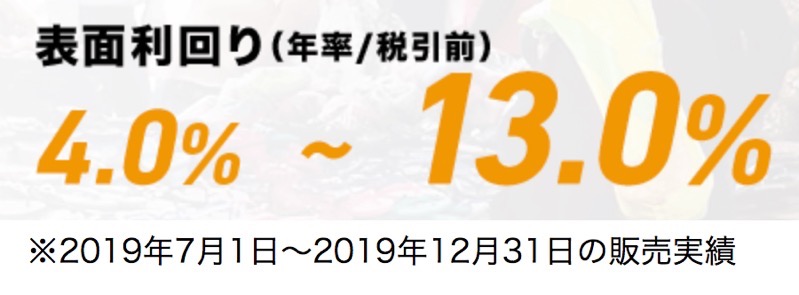

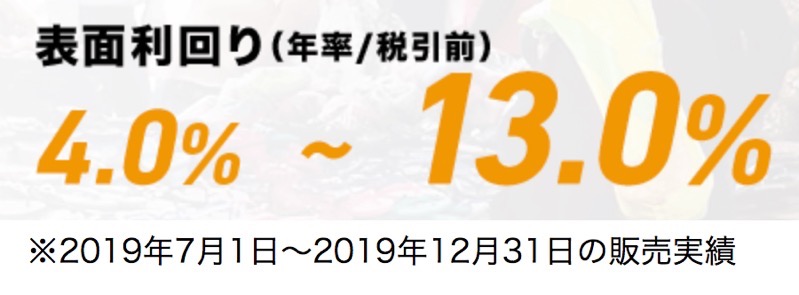

東欧、アフリカなど海外向けのファンドが多く、1番の特徴は最大13%と高利回りであること。

クラウドクレジットの運営会社

クラウドクレジットの運営会社はクラウドクレジット株式会社です。

・事業内容:金融業(第二種金商品取引業者:関東財務局長(金商)第2809号)

・設立:2013年1月

・代表取締役:杉山 智行

・取引銀行:三井住友銀行、三菱東京UFJ銀行、みずほ銀行

・顧問税理士事務所:太陽グラントソントン税理士法人

・顧問弁護士事務所:TMI総合法律事務所、AZX総合法律事務所

・マネックスベンチャーズ株式会社、株式会社GCIキャピタル、第一生命保険、三菱UFJキャピタル、LINE Ventures株式会社

・YJキャピタ、ソニーフィナンシャルベンチャーズ株式会社、グローバル・ブレイン、SBIインベストメント株式会社、丸井グループ

年率で最大4%の手数料がかかる場合も

クラウドクレジットで出資する際の販売手数料はかかりませせんが、運用コストが出資金に対して最大4%(年率)かかる場合があります。

また、海外への投資ということで為替手数料とその他の費用がかかる場合がありますし、

為替相場の変動、国の政治的・経済的なカントリーリスクや債務者の債務不履行などにより、損する可能性もあります。

※高利回りな案件はリスクも高いことを理解して投資しましょう

サイトの使いやすさも改善されてる

ファンド一覧では、「過去に償還済み(ローン返済済みという意味)」の表記がされていて、信頼できるかの基準となります。

(社会貢献性の高いインパクト投資も可能です)

あと、「予定分配スケジュール」で分配額がわかるなど、いい機能が続々追加されていて改善姿勢も見られます。

ハイリスクハイリターンが好きな人におすすめ

ただ、コロナの影響でロシアルーブル建のファンドで為替損が出ており、海外投資ゆえのリスクもあります。

逆に言えば、為替でプラスのリターンを得られる可能性もあるということですが、他と比べるとリスク高めであることは間違いないです。

なので、クラウドクレジットはハイリスク・ハイリターンを狙いたい人向けのソーシャルレンディングですね。

沖縄の不動産事業者に投資「ポケットファンディング」

最近だと、地域特化型の「ポケットファンディング」も出てきました。

案件が厳選されてるため少なく、利回り4~7%で数ヶ月の運用でOKと手堅いので、応募が殺到してます。(2020年6月18日時点も)

・実績:投資元本370,428円、分配金&キャッシュバックで14,818円ゲット(最新の実績は以下の通り。損失ゼロです!)

ポケットファンディングで投資しました!>沖縄南部ファンド27号【不動産担保つき】

利回り+5.1%の毎月分配。

14このファンドに投資中で、運用額は47万円。https://t.co/zh5O8o1B6B #PocketFunding pic.twitter.com/KceQ9WAgnq

— タクスズキ@働かず投資で生活(分配金、配当などの実績・収入は固定ツイート、プロフィールに載せてます) (@TwinTKchan) March 23, 2020

ポケットファンディングの運営会社

運営会社はソーシャルバンクZAIZEN株式会社。

設立:平成24年3月1日

所在地:沖縄県浦添市仲西3-15-5 財全GROUP・BLD

連絡先:098-988-8914

資本金:1億995万円

徒業員:5名

事業内容:第二種金融商品取引業、Pocket Fundingの運営管理

代表取締役:浦崎 直壮

取締役:立津 政憲

非常勤取締役:池田 盛作

取引銀行:みずほ銀行 那覇支店

【加入する金融商品取引業協会】

一般社団法人 第二種金融商品取引業協会

大手のSBIソーシャルレンディング

SBIソーシャルレンディングは、ソーシャルレンディングの大手。(業界シェアNo.1)

投資元本は415万円、分配金実績2万円ほど。

不動産担保ファンドがメイン。(メガソーラー・太陽光ファンドもあります)

不動産担保ローンファンドを常時募集しており、「投資できない」という機会損失もないです。

SBIソーシャルレンディングの運営会社

運営会社はSBIソーシャルレンディング株式会社。(非上場)

| 本社所在地 | 東京都港区六本木1-6-1 泉ガーデンタワー13F |

|---|---|

| 事業内容 | ソーシャルレンディングサービスにおける出資募集業務、貸金業務 |

| 設立 | 2008年1月24日 |

| 株主 | SBIグループ(100%) |

| 会計監査人 | 有限責任監査法人トーマツ |

| 第二種金融商品取引業 | 関東財務局長(金商)第2663号 |

| 金融商品取引業協会 | 一般社団法人 第二種金融商品取引業協会 |

| 貸金業登録番号 | 東京都知事(4)第31360号 |

| 日本貸金業協会会員 | 第005783号 |

※2020年6月末時点、融資残高は416億円、ユーザー数は5.5万人を突破してます

SBIは問題を起こしてる(遅延、デフォルトも)

SBIソーシャルレンディングは運営会社が大手ですが、けっこう問題を起こしてます。

過去にはカンボジアファンドなどで遅延(延滞)、貸し倒れも発生しており、「大手だから安心」とは思わないほうがいいです。

2021年は融資先に重大な問題があるとして、第三者委員会も開かれ問題調査がされました。

この辺が心配な人は今まで貸し倒れゼロの「ファンズ」と「クラウドバンク」をどうぞ。

他に投資中の融資型クラファン

他だと、以下のソーシャルレンディング(融資型クラウドファンディング)に投資してます。

| 特徴 | 運営会社 | 投資金額 | 利回り | |

| SAMURAI FUND |

上場企業グループが運営。 日本保証の保証付き。 第一種・第二種金融商品取引業 |

SAMURAI証券 (資本金4.9億円、 設立:2002年2月) |

1万円から | 3%~10% (毎月分配) |

| LENDEX | 不動産担保付きの ファンドでは東急リバブルなどが査定し、 査定額の80%までしか融資しない |

株式会社レンデックス (非上場、資本金1.4億円、 設立2000年8月) |

2万円から | 6%~13% 毎月分配 |

| CRE Funding |

上場企業によるファンド組成後、 国から認められた機関が さらに厳正な審査をして ファンドを公開する。 キャッシュバックキャンペーンあり。 |

FUEL株式会社 (非上場、2016年設立、 1億円以上の資金を調達済み) |

1万円から | 3%ほど(保証付) 3ヶ月ごとの分配 |

| ネクスト シフトファンド |

新興国での マイクロファイナンス系の ファンドが多い。 担保・保証がない場合が多い |

ネクストシフト株式会社 資本金:3億9,870万円 (資本準備金を含む、 非上場、設立:2016年10月) |

2万円から | 5%~7.7% (半年に一回の分配) |

【比較】最新のおすすめ会社や利回り、手数料まとめ

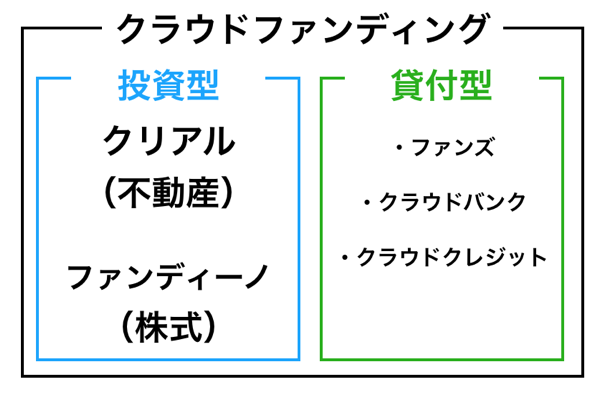

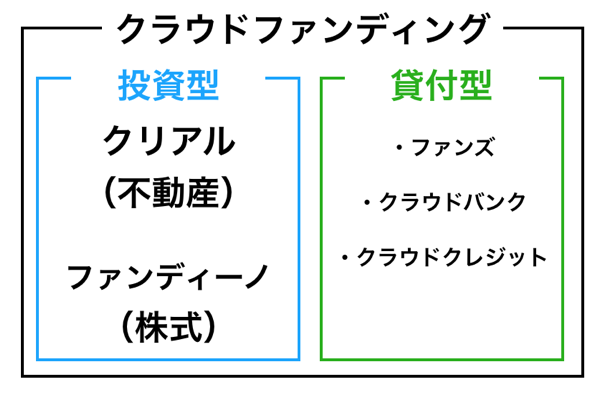

なお、ソーシャルレンディングは「融資型・貸付型クラウドファンディング」とも呼ばれ、クラウドファンディングの一種です。

クラウドファンディングは他に「不動産型」「株式型」もあり、大枠の仕組み自体は同じですが、いくらか違いがあります。

表にまとめると、違いはこちら↓

| 融資型 | 不動産型 | 株式型 |

| +13%と高利回りを狙える一方、 融資先の情報が クリアに開示されない場合がある。 |

投資先となる マンションの住所などの 情報がクリアに開示され、 投資判断がしやすい |

未上場株への投資であるため ハイリスク・ハイリターン。 取得した株式が |

では、これらについても解説します。

融資型では「匿名化」が必須知識

なぜ、「融資型」で融資先の情報が「不動産型」ほど公開されないのかというと、

かつて金融当局から「融資型の事業者」に「借り手の情報を非公開にするように」という指導が入ったからです。(これを匿名化といいます)

なぜ「匿名(非公開)化」が求められたかというと、

借り手の社名を公開して資金を募集することが貸金業法に違反する可能性があったからです。

かつては匿名化で融資先がわからなかった

貸金業法では免許を持ってない人が融資することを禁じており、

融資型クラファンにおける「免許を持ってない投資家が融資先を知った状態でお金を出す」という行為が、

「貸金業法に違反するのでは?」と見なされたのです。

そこで、匿名化が求められ、投資家は融資先(社名など)を知ることなく、投資するようになりました。

匿名化解除までの流れと経緯

しかし、その後一部のクラファン事業者で、匿名化を悪用し、投資家にウソの情報を提示して資金を集めたりするケースが出てきました。

そこで、「匿名化はやめたほうがいい」という議論が起こるようになり、金融庁が「借り手の匿名化は不要」と発表しました。

そして、今では一部のファンドで融資先が公開されるようになりましたが、

まだ非開示のファンドもあり、不動産型のクラウドファンディングほど情報がクリアになってないという側面があるのです。

透明性あるファンドに投資したいなら

というわけで、こういった点が不安なら融資型よりクリアに情報開示されてる不動産型への投資も考えましょう。

ぼくも投資し毎月配当をもらえてる「クリアル」だと、ほかの投資家もこれまで損なく儲かってますから。

クリアルでの今月の利益は+8000円ほど😄

チャリンチャリンの家賃収入💰https://t.co/LP0GZhhehzhttps://t.co/kYKNcApiHv#CREAL #1万円からの不動産投資 pic.twitter.com/iuryds7tbz— タクスズキ@投資収入をブログで公開(分配金などの実績は固定ツイート、プロフィールにも載せてます) (@TwinTKchan) June 30, 2020

※ハイリスクであっても融資型・不動産型以上のリターンを狙いたい人は株式型のファンディーノもどうぞ(10万投資中です)

maneo(マネオ)は問題を起こしてしまった

では、ソーシャルレンディング事業者の話に戻ります。(以降では問題を起こした事業者をまとめます)

maneoは運営歴が他と比べて長く、成立ローン総額693億4,320万円、ユーザー数45,015人。

【大事な追記】ただ、問題を起こしてしまったので、もう投資はしてません。

maneoマーケット株式会社に対する検査の結果、問題点が認められたとして行政処分を求める勧告が行われた。

関東財務局長は、平成30年7月13日、同社に対して行政処分を行いました

(本店:東京都千代田区、法人番号5010401091384、第二種金融商品取引業)

引用元:金融庁

マネオでも損失なく無事償還済み

・投資は2万円から、運用期間は数ヶ月〜2年単位

・maneo(マネオ)の実績:「元本返済額 + 収益分配額」:87万3,941円、収益額23,891円

maneoは行政機関からの指導により1ファンド内で複数の投資先を設定するようになりました。

ラッキーバンクも問題を起こした

ラッキーバンクは、不動産に特化したソーシャルレンディングサービス。全案件で担保を設定しているのが特徴。(毎月分配型)

【重要な追記】ラッキーバンクはヤバい問題を起こしたので、もう使ってません。

>>ラッキーバンク・インベストメント株式会社に対する検査結果に基づく勧告について

・ラッキーバンクの実績:投資元本10万円、分配金(利息):457円で無事完済(利回り4.5%)

ラッキーバンクよりは上場企業が運営していて安心のオーナーズブック、CRE Fundingをおすすめします。

税金、確定申告について

なお、ソーシャルレンディングの所得(分配金)は雑所得に分類され、課税方式では総合課税が適用されます。

総合課税の税率は、給与所得などの合計額に対して累進課税税率が適用されます。

ソーシャルレンディング事業者は、法令によりファンドの分配金の利益の20.42%(所得税20%+復興特別所得税0.42%)を源泉徴収しています。

そのため、給与所得などとファンド分配金を足した金額に適用される累進課税率が、源泉徴収税率20.42%より少ない場合は、

確定申告により税金が還付される場合があります。

※税率は5%から45%となります(高所得者だと利益のだいたい半分が税金となります)

他の投資型クラファン事業者の一覧

以下、他に存在する「投資型クラウドファンディング事業者」の一覧。

TATERU Funding(タテルファンディング)、アップルバンク、Crowd Lease(クラウドリース)、LCレンディング。

SMART EQUITY(スマートエクイティ)、AQUSH、トラストレンディング、FANTAS Funding(ファンタス)。

※みんなのクレジットなどで融資先、担保・保証について誤解を招く表記・勧誘をしたということで行政処分を受けています

>>株式会社みんなのクレジットに対する検査結果に基づく勧告について

>>LCホールディングス株式会社株券に係る内部者取引事件の告発について

(個人がソーシャルレンディングでお金を借りられるサービスはあまりないです)

金融庁からの注意書きも知ろう

金融庁は以下の警告もしてるので知りましょう。

・ソーシャルレンディングの仲介者は第二種金融商品取引業の登録を受ける必要があります

・登録を受けていない業者の募集等は、詐欺的な商法である可能性が高いため、一切関わらないようにしてください。

・登録業者であっても、金融庁や財務局が、その業者の信用力等を保証するものではありません。

・業者の情報をできる限り確認し、その業者の信用力を慎重に見極めるとともに、取引内容を十分に理解したうえで、投資判断をすることが重要です。

・投資者への情報開示が十分に図られているかどうかを十分に認識した上で、適切な投資判断をお願いします。

・高い利回りなど限られた情報のみで投資判断を行うことなく、業者が提供する様々な情報を確認してください。

・利回りだけを強調し、リスクに関する情報が明示されていない業者との取引は注意が必要です。

・投資者と借り手が禁止事項に反し、貸付けに関する接触をした場合には、その投資者は貸付行為を行っているものと評価され貸金業法違反となるおそれがあります

>>ソーシャルレンディングへの投資にあたってご注意ください:金融庁

【補足】ソーシャルレンディングは完全放置OKの投資

ソーシャルレンディングでは、投資信託のようにリバランス(運用中の手間)も必要ありません。

投資したら、あとは運用が終わるまで放置でよく、かなり楽で副業向きです。

また、サイトの利用料などはかからず、クラウドクレジット以外ではユーザーが手数料を払う必要もありません。

※クラウドクレジット以外では、利益が出た場合のみ、その一部を事業者が受け取る「成果報酬型」で成り立っています

(写真は「ファンズ」運営会社の藤田社長。)

というわけで、以上です。

※2019年12月時点で、ソーシャルレンディングで投資し返ってきた額(償還金)は1000万円を超えました

以下、クラウドバンクでの最新実績です。