どうも。5600万円ほどを資産運用に回してるタクスズキです。

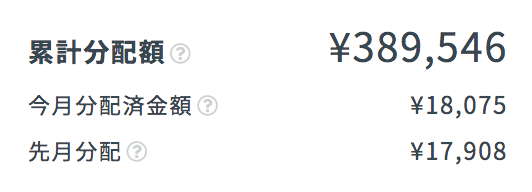

クラウドバンクでさらに投資してみました。(以下、2020年6月までの分配金の実績)

>>【310万円投資中】クラウドバンクの「怪しい」という評判は本当か?リスクや運用実績をまとめてみる

これで2つのファンドに投資したことになります。こうやって、どんどん投資先を増やしてお金を回していきたいですね。

(今は30以上のファンドに投資してます)

参照:融資型クラウドファンディング「クラウドバンク」のセミナーで気づいた重要事項

この記事の目次

個人からお金を集めて中小企業に融資

中小企業支援型ローンファンドとは、クラウドバンクが個人投資家からお金を集め、それを中小企業に貸し付けるというもの。

そして、会社からの返済利子の一部を投資家に分配します。

なお、この図の「匿名組合」とは、以下のような意味だそうです。(かなり参考になる金融ブログがありました)

匿名組合とは、投資家(匿名組合員)が契約の相手方(営業者)に出資して、契約の相手の営業から生じる利益の分配を受けることを約束する契約です。

ちなみに、「契約の相手方(営業者)」はここだとクラウドバンクになります。

クラウドバンクに投資する際の注意点

話はズレますが、クラウドバンクに投資する際は、こんな注意点もあります。

・日本クラウド証券が倒産した場合、預けたお金が返ってこないリスクがある。

・貸出し先のデフォルトリスクもある(投資信託との違い)

この辺は認識した上でクラウドバンクを利用したいですね。

銀行の審査が厳しいため、中小企業はお金を借りにくい

こうしたファンドがある背景には、銀行からの融資の受けにくさがあります。銀行の融資条件は厳しく、いい商品を持っていても借りられないことがあるんだとか。

中小企業の中には、財務状況が健全であるにも関わらず、銀行の定める条件に合致せず、融資を受けたくても受けられない企業がたくさんあります。

ちなみに、銀行の融資条件はこんな感じ。

・3年以上の業歴

・少額の借し入れはNG・短期の借し入れはNG

・繰上げ返済の場合は違約金(短期と同様、利子がとれないから。借金は長く貸して利子で儲けた方がいい)・口座開設が必要

・審査に1ヶ月ほどかかる

かなり厳しいのです。

クラウドバンクからならお金を借りやすい

一方、クラウドバンクでは上記のような条件はありませんし、審査も2週間ほどで終わるそうです。

このように、銀行からは「信用がない」とされてお金を借りれない会社も、クラウドバンクを介せば資金調達をできるわけです。

ただし、1つ懸念もあります。こうやって、審査を緩めることで返済能力のない会社にも借してしまって、投資した金額が返ってこなくなってしまうのでは?ということ。

厳格な審査をした上でお金を貸す

これは、冒頭のセミナーでも出た質問。運営者としては、そうならないようにしっかりと審査をしてお金を貸すか判断しているようです。

また、1つの会社がお金を返せなく立った時に備えて、ファンドでは複数の会社にもお金を貸して利子を受け取れるようにしています。

さらに融資先によっては、担保を設定して保全性を高めているので、貸し倒れのリスクはなるべく軽減されているのです。

利回りは?投資期間は?

中小企業を支援できるこちらのファンド、利回りや投資期間は以下の通りです。

目標利回り(年/税引前)

6.2%

投資期間

6ヶ月

10万円でシミュレーションすると2500円ほどお金が増える

こちらもバイオマス型エネルギーファンド同様に10万円の投資でシミュレーションしてみました。結果は、以下の通り。

税引前利息

3,100円

源泉所得税

633円

税引後受取利息

2,467円

元利合計金額

102,467円

つまり、2500円ほどお金が増えるのですね。リスクはありますが、銀行に預けておくよりは何倍もお金が増えますね。

ということで、こちらも10万円投資してみました。この辺の結果は、また追記します。