「自分のFXの取引手法にどんな指標を採用すればいいか迷っている」という方におすすめなのがスイングハイとスイングローの考え方です。

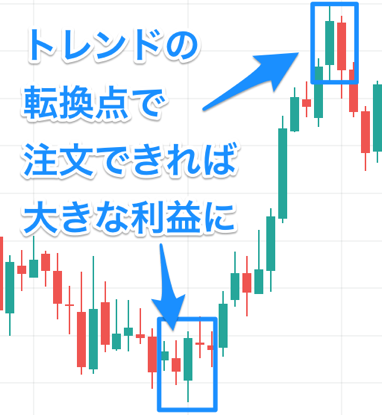

スイングハイとスイングローはトレンドの転換点を見つけるのにとても役に立つ指標です。

本記事では、スイングハイとスイングローとは何か、そしてそれらがどのように取引に影響を与えるのかを、初心者にもわかりやすく解説します。

また、それらを適切に活用することで、より有利に、そしてより確実に取引を行うための手法についても詳しく解説します。

FX取引を始める前に、まずはここで基本を学び、自身の取引スキルを一歩進めてみてください。

FXの取引はみんなのFXが有利にやれて、当サイト限定のキャンペーンで最大1,010,000円をもらえてお得です。

まずは無料で口座を作っておきましょう!

この記事の目次

スイングハイとスイングローとは?

スイングハイとスイングローはFX取引における重要な指標で、市場の波動(スイング)のピークと底を示します。

スイングハイは市場の高値を、スイングローは市場の低値を示し、トレンドの転換点を見つけるのに役立ちます。

まずは、スイングハイとスイングローの基本情報について確認していきましょう。

スイングハイは高値を示す重要なシグナル

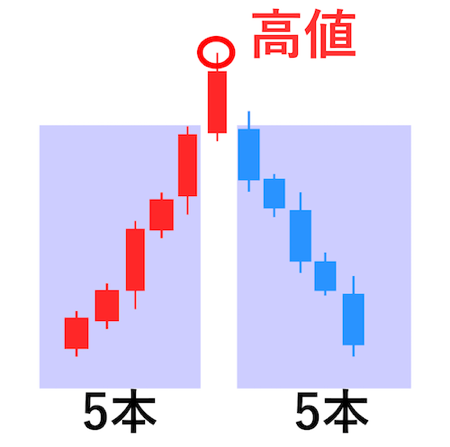

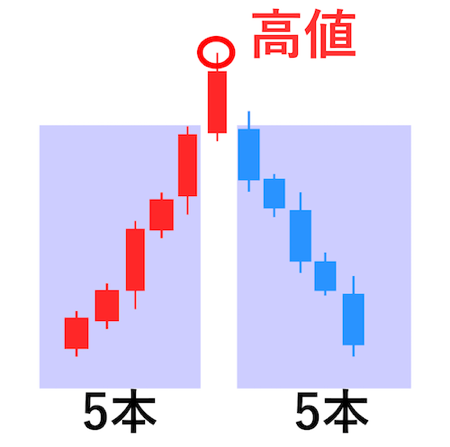

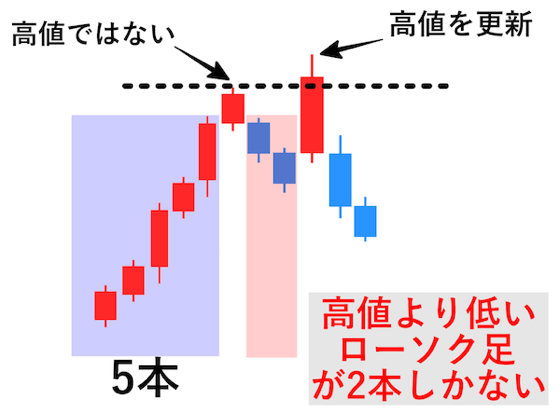

一般的に、スイングハイとは、特定の高値の左右に、それぞれその高値よりも低いローソク足がn本存在して初めて、そのポイントを高値と認識するというものです。

具体的な例を挙げると、「n=5」を基準とした場合、特定の高値を中心として、

その左右に高値を超えない低いローソク足が5本ずつ存在するとき、その高値はスイングハイにより識別できます。

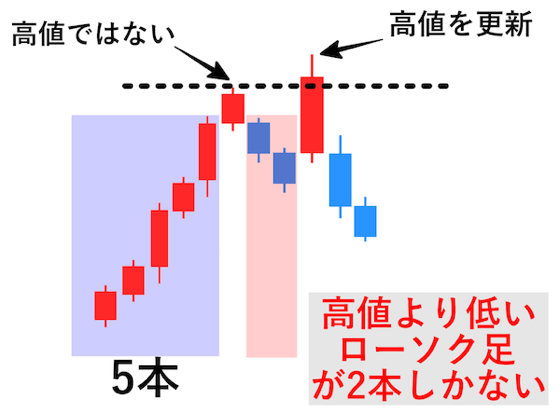

一方、下記のように、高値のあとに低いローソク足が3本しか存在せず、4本目のローソク足が高値を更新している場合はスイングハイの高値とはみなしません。

為替市場でのトレード戦略の一部として取り入れることで、効率的な取引を行う上での重要な手がかりを提供します。

スイングローは安値を示す重要なシグナル

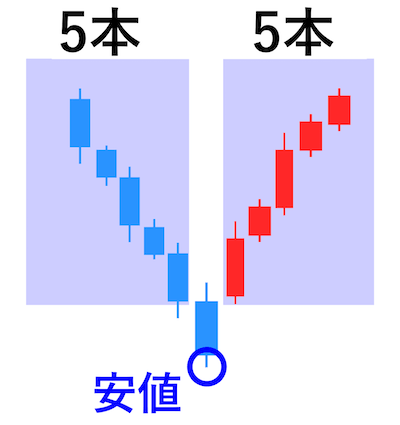

FX取引において、スイングローは市場の安値を示す一方で、スイングハイと同様に重要な指標です。

スイングローとは、特定の安値の左右に、それぞれその安値よりも高い位置のローソク足がn本存在して初めて、

そのポイントを安値と認識するというパターンです。

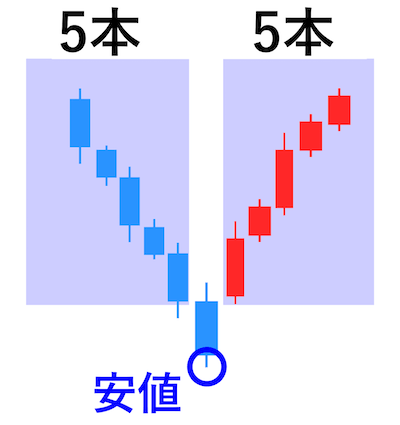

具体的に「n=5」を基準とした場合を考えてみましょう。

特定の安値を中心に、左右に安値を下回らないローソク足が5本ずつ存在するとき、その安値はスイングローにより識別できます。

陽線と陰線が混在していても問題ありません。

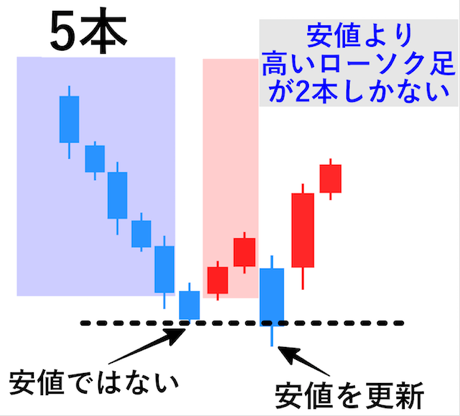

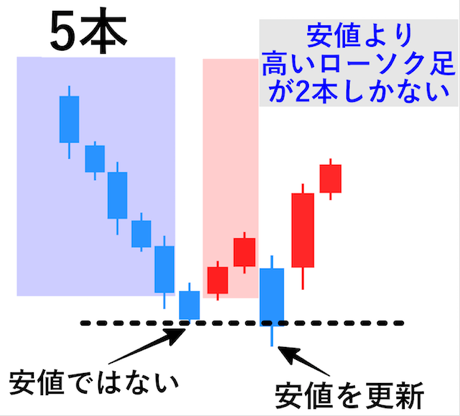

ただし、下記の画像のようにその5本の中で、もし安値を下回るローソク足が存在する場合は、そのポイントはスイングローとは認識できません。

スイングローは市場のトレンドが下降する転換点を認識することに活用できます。

チャート分析に一貫性を持てるのがメリット

スイングハイとスイングローは一貫性のあるチャート分析を可能にする重要なツールです。

これらを用いて高値と安値を一定の基準で決めることにより、根拠のある分析が可能となります。

この結果、再現性があり精度の高いトレードが可能となります。

特に、高値と安値の判断基準が曖昧で、分析や取引の精度が上がらないという悩みを持つ方に、スイングハイとスイングローは非常に有効なツールです。

スイングハイとスイングローの注意点

しかしながら、スイングハイとスイングローを使用する際には注意すべき点もあります。

一つは「基準とするローソク足の最適な本数がない」ことで、これはある程度の経験と感覚が必要となります。

また、「スイングハイ・スイングローを使った時のトレード判断時の柔軟性に欠ける」こともデメリットとして挙げられます。

スイングハイ・スイングローの本数はどれが最適?

スイングハイ・スイングローの識別において、「n本」のnは何本が最適なのでしょうか?

これについては、米国の投資家ラリー・ウィリアムズが定義した「6本」がよく参照されます。

彼の理論は広く受け入れられており、この基準は多くのトレーダーにとって指針となっています。

しかしながら、実際の取引においては、6本という基準が広すぎると感じることもあります。

特に、短期的なトレンドをとらえたい場合や、市場の動きが活発な時には、「4本または5本」を目安にすることがおすすめです。

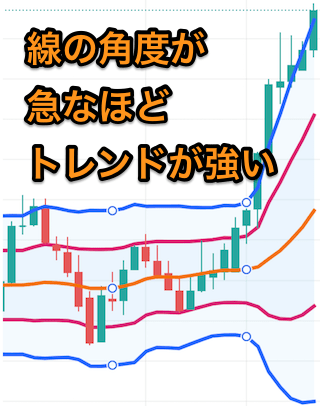

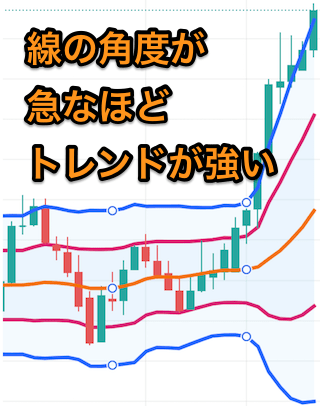

n本の数が多いほど、高値と安値の間隔が広がり、より長期的なトレンドを捉えることが可能となります。

逆に、n本の数が少ないほど、高値と安値の間隔が狭まり、短期的なトレンドを捉えることが可能です。

このため、自分のトレードスタイルや投資目標に応じて、適切なnの数を選ぶことが重要となります。

スイングハイ・スイングローのおすすめ手法

スイングハイとスイングローを活用するためには、具体的にどのような手法を使えばいいのでしょうか。

スイングハイ・スイングローについては、下記の3つの手法が使い勝手が良くおすすめです。

・移動平均線を使ったトレンド転換を狙う手法

それぞれ解説します。

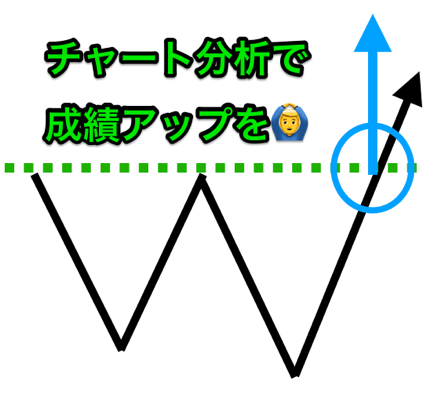

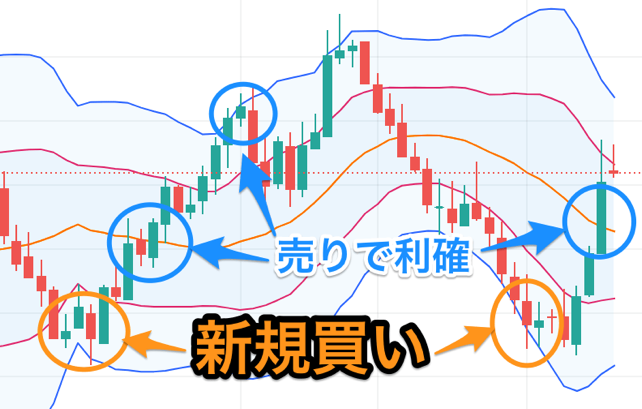

スイングハイとスイングローを結んだトレンドラインを使う手法

スイングハイとスイングローを活用した効果的な手法の一つとして、これらを結んだトレンドラインを利用する方法があります。

具体的には、スイングハイとスイングローを目印にしてトレンドラインを引き、そのラインで価格が反発したことを確認した後で取引を開始するというものです。

チャート上では、スイングハイやスイングローのポイントに印をつけて、そのライン同士を結んでトレンドラインを作ります。

このラインが徐々に下がっている場合、市場は下降トレンドです。

トレンドラインで価格が反落したのを確認した後でエントリーを行います。

利益確定の目安は特に定めていませんが、トレンドラインをブレイクしたタイミングがおすすめです。

このタイミングでは市場トレンドが転換する可能性が高まるため、適切な決済のタイミングとなり得ます。

ただし、基準を曖昧にしてトレンドラインを引くと、自分の都合に合わせてラインを引いてしまう可能性があるので注意しましょう。

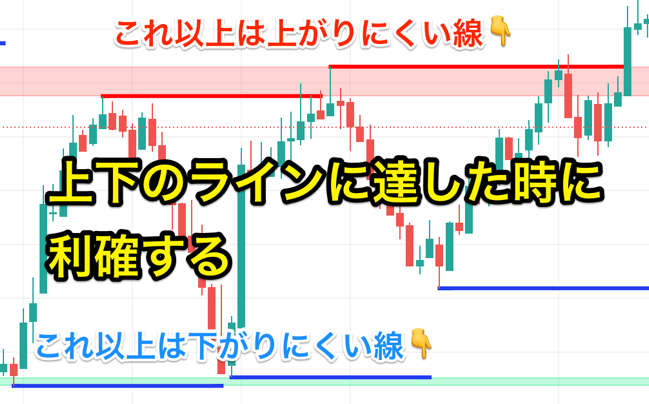

ラインブレイクを使った手法

スイングハイやスイングローを用いた別の手法として、「ラインブレイク」が挙げられます。

ラインブレイク手法は、スイングハイやスイングローが示すラインをブレイクする瞬間を狙って取引を行うものです。

例えば、GBP/JPYの1時間足のチャートを見て、値動きが安定したレンジ相場でスイングローに印をつけます。

特定の価格帯にスイングローが集中している場合、そのラインをマーキングすると、他のトレーダーが重視する可能性のある価格帯を認識することが可能です。

スイングローが現れる価格帯は、しばしば心理的な節目となります。

その価格帯を下抜けると、ロングポジションを持つトレーダーのストップロスが引き起こされることが多く、

新たにショートポジションを持つトレーダーが参入するため、価格の下落が加速します。

利益確定のタイミングについては、価格の下落後に現れた新たなスイングローや、心理的な節目となる価格帯を目安にするのがおすすめのポイントです。

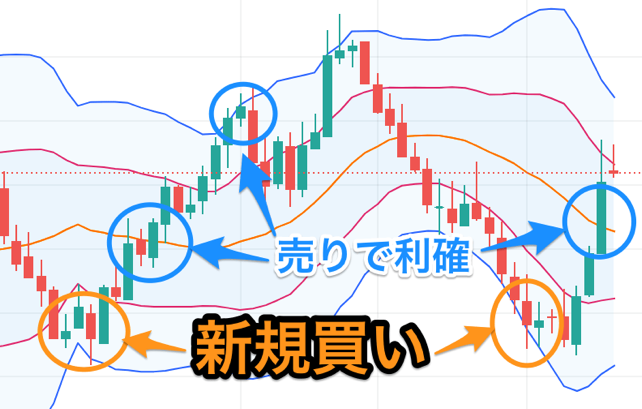

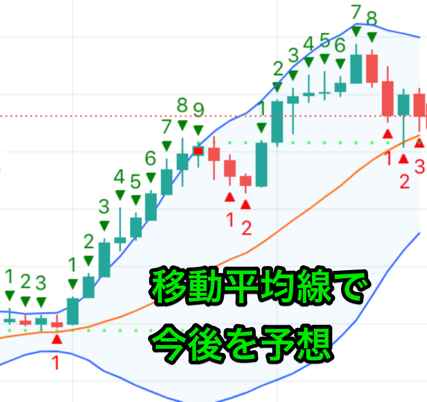

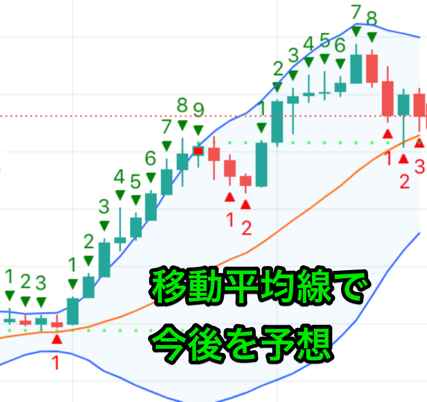

移動平均線を使ったトレンド転換を狙う手法

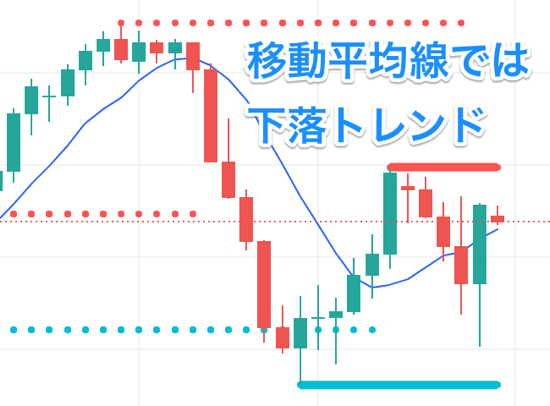

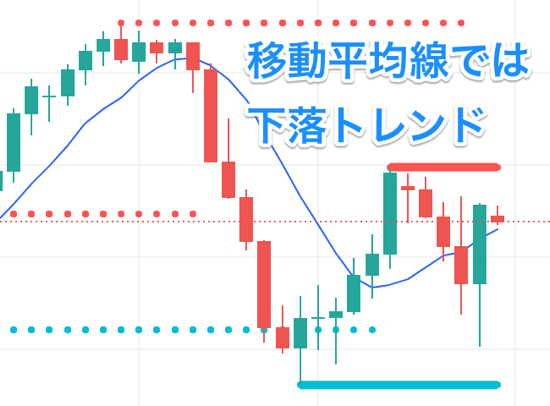

トレンドの転換点を見極めるには、「移動平均線」を利用する方法が効果的です。

移動平均線はその名の通り、一定期間の平均価格を示し、トレンドの方向性を把握するのに適したツールとなります。

たとえば、ポンド円の1時間足チャートで75MA(75期間の移動平均線)を表示させます。

この時、ローソク足と移動平均線の位置関係が注目ポイントです。

移動平均線がローソク足の上に位置しているときは、売り圧力が強まっている、つまり下落トレンドであると判断します。

一方、ローソク足と移動平均線が交差している時は、一定の方向性がなく「もみ合い相場」であると解釈します。

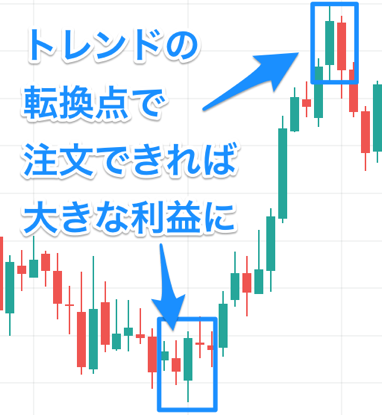

そして、もみ合い相場から脱却し、移動平均線がローソク足の下に来た時は、上昇トレンドに転換したと判断可能です。

この上昇トレンドへの転換時をエントリーの狙い目とし、大きなトレンドの波に乗れば、大きな利益を獲得できる可能性があります。

ここで、スイングハイやスイングローはエントリーのタイミングを掴むために活用します。

特に、スイングローが上向きになったことを確認できれば、そのタイミングでロング(買い)のエントリーを行うと良いでしょう。

【まとめ】ダウ理論でも高値・安値を決められる

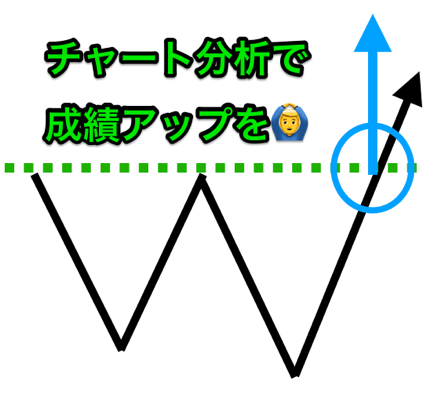

本記事で紹介したスイングハイとスイングローの概念を理解し、活用することで、利益を狙いやすくなります。

スイングハイとスイングローは市場の動きを読み解くための重要なシグナルです。

スイングハイとスイングローを用いて市場の動きを適切に読むことで、トレンドの方向性を把握し、注文タイミングの見極めが可能となります。

記事で紹介した手法を活用することで、市場の動きを理解し、自身の取引スキルを一歩前進させることができるでしょう。