今回は、節税メリットを得つつ、老後資金を築ける「個人型確定拠出年金(iDeco・イデコ)」の大事な点をまとめます。

「投資は怖いけど、貯金など低リスクなもので老後資金を作りたい」と思っている方向けの記事です。

実は元本確保型の預金でも節税分で年間30%のリターンを出すのも可能です。

定期預金で元本割れしないか、オススメ商品は何かなどが気になっている方は参考にしてください。

結論、イデコでの元本確保型は「あおぞらDC定期預金」がおすすめで、絶対に元本割れはしません。

60歳まで原則引き出せないデメリットはありますが、節税分を考えただけでもメリットはあります。

ぼくも使っているSBI証券であれば手数料も安く、他にもいろんな投資ができ便利なので、まずは口座を作っておきましょう!

(以下、ぼくの2020年1月21日時点の運用成績)

※iDeCoは節税しつつお金も増やせます(以下、解説動画↓)

この記事の目次

イデコの元本確保型は元本割れしない?

結論、イデコの元本確保型の定期預金であれば、元本割れはしません。

普通の預金のように元本保証があり、イデコ対象のあおぞらDC定期(1年)なら、利率が0.01と普通預金の10倍で増やしていけます。

デメリットは60歳まで引き出せないくらいで、あとは節税メリットを得ながら5000円から積立ができます。

定期預金の運用実績も 十分であることから、法令上の元本確保型として金融庁に選定されています。

除外予定の商品に注意

他にも、定期預金では、スルガ確定拠出年金スーパー定期(1年)がありますが、除外予定で今後積立はできなくなります。

他にも、以下の元本確保型の商品が除外予定で、元本確保型はあおぞら定期1つだけとなります。

・住友生命・確定拠出年金保険(単位保険別・利率設定型/5年):スミセイの積立年金(5年)(利率は0.005%)

あおぞらDC定期のメリット

続いて、唯一の元本確保型となる「あおぞらDC定期」のメリット「元本割れしない」を紹介します。

紹介してきた通り、株や債券の投資信託と違い、値動きがないため損することがありません。

普通預金とより10倍も高い金利であり、安心して始めたい方におすすめです。

あおぞらDC定期のデメリット

ただし、あおぞらDC定期には以下のデメリットもあります。

・イデコの非課税のメリットを生かせない

必要な部分を補足します。

60歳まで原則引き出せない

イデコでは掛け金を原則60歳まで引き出せません。

積立している本人が死亡したら、遺族にそのお金が渡されますが、そういった例外がなければ、現金化できません。

なので、余ってるお金で積立する必要があります。

イデコの非課税のメリットを生かせない

イデコでは、投資ででた利益に税金がかからないメリットがあります。

通常の投資では利益に税金が20%ほどかかり、100万円の利益ならて残りは80万円となります。(20万円が税金)

しかし、イデコであれば100万円がまるっと利益となり、20万円得したことになります。

元本確保型であれば利益が小さく、非課税のメリットを最大限に生かせません。

こういったもったいない点も理解しましょう。

あおぞらDC定期の評判、口コミ

あおぞらDC定期への評価もまとめていきます。

iDeCoに加入した当初は掛け金をあおぞらDC定期オンリーにしていた

預け替えを繰り返し今は資産残高の9%にまで減らせた

次に株式市場で調整局面がきたらDCニッセイ外国株式インデックスに全額スイッチング予定 pic.twitter.com/VgiFVnWj9e— EndoOO_T (@he_soge) July 13, 2021

店舗型の銀行や証券会社のイデコであおぞらDC定期を運用していると手数料でマイナスとなるので注意です。

iDeCoを初めてスイッチング❣️

・あおぞらDC定期の金利は0.02%

・口座管理料や手数料を考えるとマイナスになる

・ほかの内外銘柄がプラ転

・どうせなら冒険しよう

ってことで元本保証の割合を減らして海外銘柄に配分変更もした。

吉となりますようにアーメン💫(*´꒳`*) #まみiDeCo pic.twitter.com/qZooX1P9Rv— Maminem@毛玉 (@maminem2) October 5, 2020

こういった点からも変な手数料のかからないSBI証券や楽天証券がいいとわかります。

個人型401K口座を見直したら、全額が「あおぞらDC定期」になってた~🤨我ながら阿保か。😅

まずは、スイッチングで「野村外国債券インデックスファンドDC」へ100万円移行。

これで103~105円台で(変則的だが)トータル1000万円ドル転完了。401K口座の残り数百万円も様子見ながら運用商品へ。— kⅢ @F I達成・太陽光6基(無借金・億投資)・株・畑・自営 (@6qmNexWZTLR7nh1) February 4, 2021

あおぞらDC定期からインデックスファンドに振り分ける人もいますね。

あおぞらDC定期がおすすめな人

まとめると、イデコの元本確保型の預金(除外予定を除けば、あおぞらDC定期のみ)がおすすめなのは以下の人。

・預金の10倍の金利で増やしたい

こういった方であれば、SBI証券や楽天証券で無料で口座を作っておきましょう。

あおぞらDC定期をおすすめしない人

以下の人には、イデコの元本確保型の預金(あおぞらDC定期)をおすすめしません。

・利率0.01%より増やしたい

こういった方であれば、いろんな資産に分散投資して教科書通りの運用ができるiFree 8資産バランスなどがおすすめです。

これらもSBI証券、楽天証券で始められるので、口座を作っておきましょう。

個人型・確定拠出年金のQ&A!疑問に回答

これからは、イデコに興味のある人が持ちそうな疑問に答えます。

節税メリットを教えてください

節税メリットを以下の参考書をもとに説明します。

(参考書:『金融機関がぜったい教えたくない 年利15%でふやす資産運用術』)

・税制優遇がスゴくて「年間30%のリターン」に相当

イデコの節税で年間30%のリターン

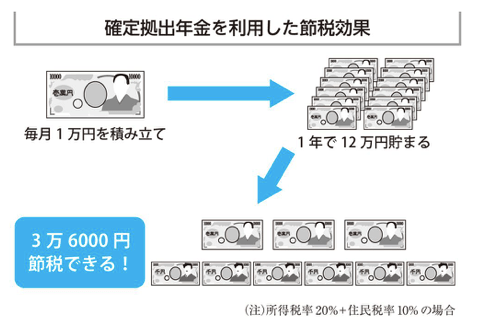

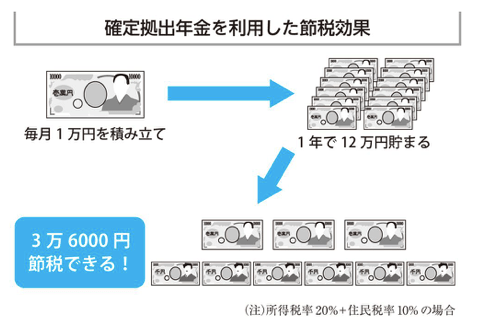

たとえばイデコに加入し、毎月1万円の掛け金を支払うと、年間で支払う掛け金の合計額は12万円になります。

この12万円はその年の所得から差し引けるので、仮に所得税率が20%(課税所得330万円超695万円以下の場合)の人なら、

住民税(10%)と合わせると税金が3万6000円も安くなります(その図↓)。

積み立てた金額はすべて将来の自分の老後資金に

12万円貯められて、3万6000円の税金が安くなるわけですから、「年間で30%リターンを得られた!」ということになります。

今どき30%のリターンが確実に得られる金融商品などというものはこの世に存在しません。

「節税分だけ確実に儲かる」ことを考えれば、「この制度を活用しない手はない」です。

しかも、積み立てた金額はすべて将来の自分の老後資金に充てられてお得です。

定期預金の利率はどう決まるの?

1年の定期預金は、自動継続型で、金利の決定方法は以下の通り。

適用金利は、預入時の約定金利で満期日まで適用されます。

あおぞれDCの金利は0.01%減っており、日本のマイナス金利が進めば、今後も減る可能性はあるので注意です。

保険は元本保証ではないの?

イデコの定期預金は元本保証されますが、保険はそうでなく、元本割れの(損する)可能性があります。

元本割れするのは、保険を解約した場合です。(スイッチング)

いろんな商品を売買していると、コストがかかり、元本割れになることもあります。

これを防ぐためには、複数の商品を売買せず、1つの商品を長期保有する必要があります。

【まとめ】元本確保型はあおぞらDC定期がおすすめ

結論、イデコでの元本確保型は「あおぞらDC定期預金」がおすすめで、絶対に元本割れはしません。

60歳まで原則引き出せないデメリットはありますが、節税分を考えただけでもメリットはあります。

ぼくも使っているSBI証券であれば手数料も安く、他にもいろんな投資ができ便利なので、まずは口座を作っておきましょう!