前回に引き続き、投資対象となる金融商品を紹介します。本日は「REIT(Real Estate Investment Trust)」を紹介します。株式、債券などに比べ、利回りが高いので、リターンを狙うならば知っておきたい商品です。

>>理想&おすすめのアセットアロケーション!資産運用初心者が株式のみで7%の利回り得られる?

>>Jリートで分配金生活はおすすめしない?メリットやリスク、積立式のREIT投資信託まとめ

この記事の目次

REITとは不動産に分散投資できる投資信託

REITとは、不動産に分散投資できる投資信託です。

これまで不動産投資というのは、個人投資家レベルの資金ですと、投資が難しく、さらに空き室リスクなどもあって、個人が運用していくのは難しいものでした。しかし、REITによって、個人投資家でも不動産投資ができるようになるんです。

では、ここで従来の不動産投資とREITの違いをまとめてみましょう。

現物不動産投資の特徴

・投資金額が大きい(数百万円以上)

・1つの物件にリスクが集中する(リスクには空き室リスク、物件価格の下落などが)

・維持コストがかかる(管理費、固定資産税、火災保険)

・売却しにくい

REITの特徴

・投資金額が少なくて済む

・多数の物件に分散投資できる

・プロに投資、運徴してもらえる(収入は賃料など)

・株式と同じ取引方法(リアルタイムで売買可能)

REITの仕組み「複数の投資家から集めたお金をプロが運用」

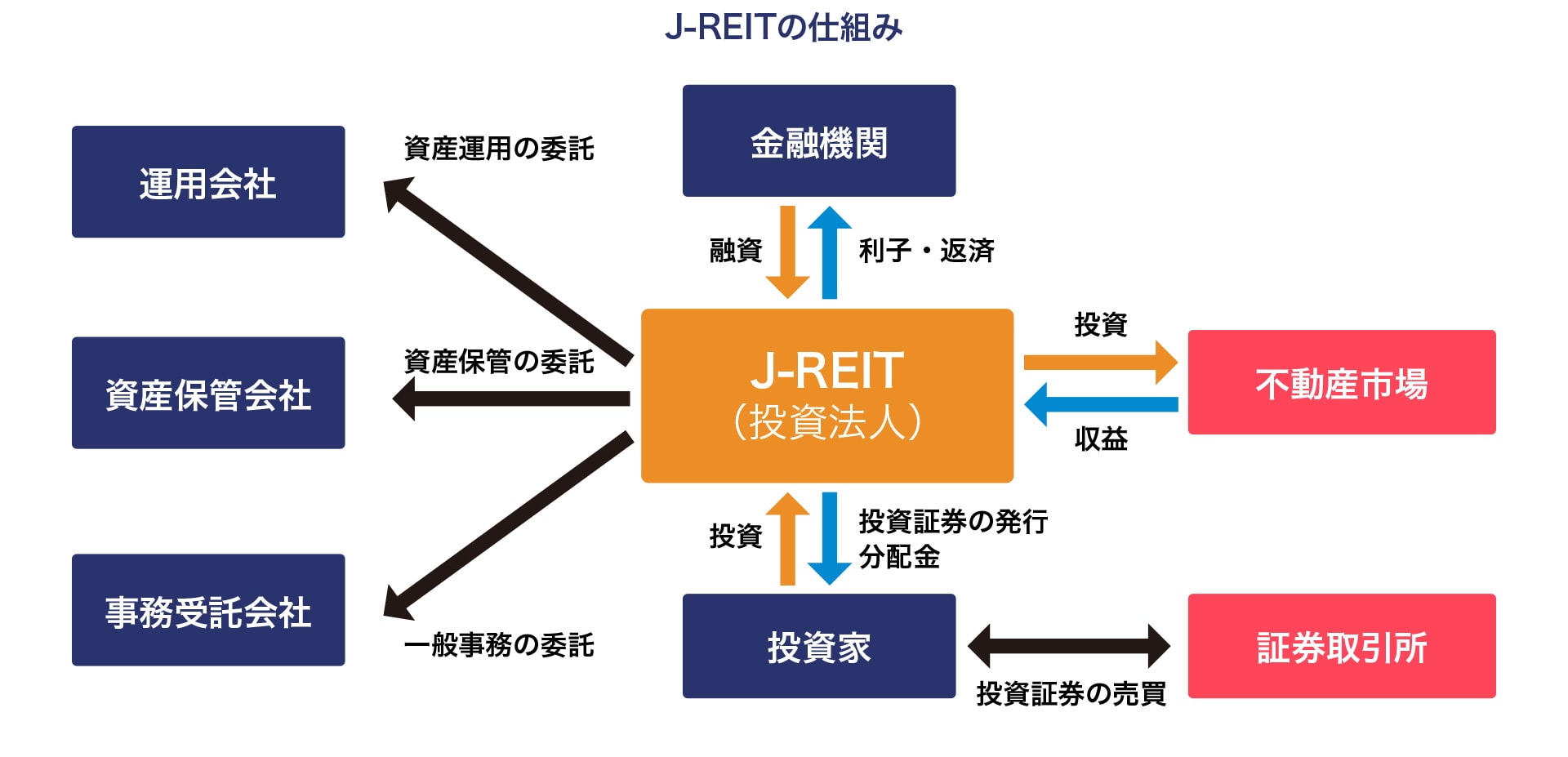

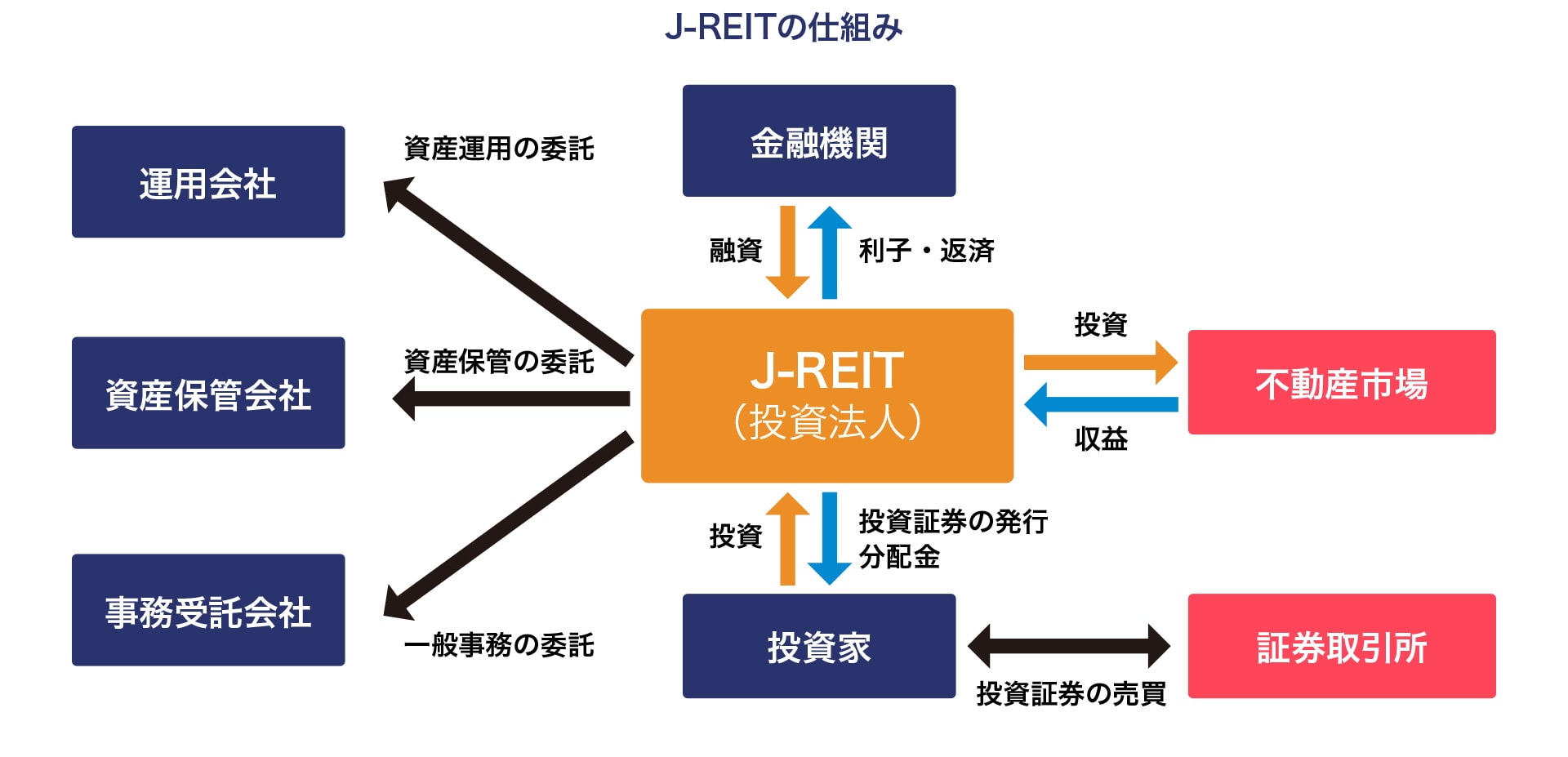

REITの仕組みとしては、複数の投資家からお金を集めて、不動産へ投資するというもの。なお、資産運用は運用会社(プロ)がやってくれますから安心です。

なお、REITではJ-REITという投資法人が投資をする事になっています。

J-REITは、株式会社でいうところの株式に当たる、「投資証券」を発行し、J-REITに投資する投資家は、この投資証券を購入します。投資家から預かった資金をもとに、J-REITは不動産などに対して投資し、購入した物件の賃料収入や、物件の売買で得られた収益を投資家に分配します。

J-REITは法律によって、運用などの実質的な業務を行うことが法律によって禁止されているので、資産運用の業務は「運用会社」に、資産保管の業務は「資産保管会社」に、一般事務は「事務受託会社」にそれぞれ委託されています。

REITのメリット

REITには、上記で述べた分散できる、プロに運用してもらえる、分配金がもらえるなどの他に「投資による収益がほぼそのまま分配金として出される」というメリットがあります。

それは、J-REITは収益の90%超を分配するなどの一定条件を満たせば、実質的に法人税がかからないためです。つまり、投資家にお金が還元されやすい商品なのです。

REITのデメリット

デメリットは投資情報の不足です。REITでは、投資判断で必要な情報を見る際、専門知識が必要です。いくら、投資に必要な情報が開示されていたとしても、その不動産の価値を表す指標を理解する事は難しいです。

それを用いいた上で、分析すると言ったら、さらにです。ですので、REITの良い面ばかりを見ずに、こうしたデメリットがある事は知っておきましょう。

なお、カブドットコムのJ-REITにはノーロードファンドとして「eMAXIS 国内リートインデックス」「MHAM J-REITインデックスファンド(毎月決算型)」などがあります。

REITは債券、株式に比べて高利回り

REITには、利回りが高いという特徴もあります。個人向け国債(10年固定)が0.2%程度、株式配当利回りは2%ほどですが、カブドットコムの商品では、3~4%前後(海外REITはもっと高いケースも)となっています。

ただし、リターンには、リスクがつきものですから、以下の相関係数を参考にしながら、アセットアロケーションを組んでいきましょう。以下は2013年12月末時点の1年間の月次リターンに基づくものです。

相関係数が1に近ければ、それらの値は連動して動き、-1に近ければ、逆の動きをします。

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | |

| (1)国内株式 | 0.15 | 0.56 | 0.57 | 0.76 | 0.55 | 0.66 | 0.85 | |

| (2)国内債券 | 0.15 | 0.71 | -0.13 | -0.17 | 0.03 | -0.07 | 0.20 | |

| (3)国内REIT | 0.56 | 0.71 | 0.07 | 0.08 | 0.12 | 0.07 | 0.43 | |

| (4)先進国株式 | 0.57 | -0.13 | 0.07 | 0.88 | 0.87 | 0.87 | 0.74 | |

| (5)先進国債券 | 0.76 | -0.17 | 0.08 | 0.88 | 0.82 | 0.92 | 0.81 | |

| (6)新興国株式 | 0.55 | 0.03 | 0.12 | 0.87 | 0.82 | 0.89 | 0.75 | |

| (7)新興国債券 | 0.66 | -0.07 | 0.07 | 0.87 | 0.92 | 0.89 | 0.85 | |

| (8)世界REIT | 0.85 | 0.20 | 0.43 | 0.74 | 0.81 | 0.75 | 0.85 |

参照:モーニングスター [ アナリストの視点(ファンド) 株式と債券、アベノミクス相場で失われた逆相関 2014-01-14]

なお、『内藤忍の資産設計塾【第3版】』では、資産全体の10%を上限にREITあるいはREITに投資する投資信託を組み入れましょうとアドバイスされていました。

高利回りの特性を生かして適切な資産配分を

REITは、不動産に分散投資できる便利な商品です。投資家への収益の還元性も高いですし、株式などに比べて高利回りです。ですが、その分、商品の質の見極めが難しいという点も忘れてはいけません。

こうした事を考慮に入れた上で、適切なバランスでアセットアロケーションを組んでいきましょう。

また会いましょう!(Twitterでフォローする→@turuturuouzi)

参考書:内藤忍の資産設計塾【第3版】—-あなたとお金を結び人生の目標をかなえる法