この記事では、1万円から投資でき、分配金を毎月得られている「クラウドバンク」をやってみた結果、おすすめファンドを書きます。

損しないために知っておきたいデメリットも解説するので、値動きで損しない投資で資産を増やしたい人は参考にしてください。

結論、ほったらかしで簡単に毎月分配金を得られています。(2021年2月は14万円ほどゲットし、総利益は84万円となりました)

無料登録すれば、最新案件もチェックできるので、まず登録だけでもしておくといいですよ。

▼クラウドバンクとは?などの基礎は以下の記事でチェックしてください。

※2017年から運用し、一度も損せずに75のファンドから安全に資金が戻ってきました

この記事の目次

クラウドバンクをやってみた!儲かる?

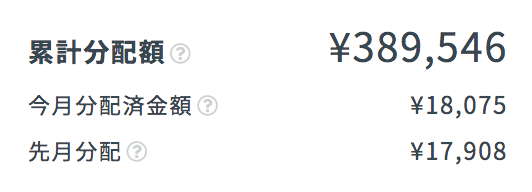

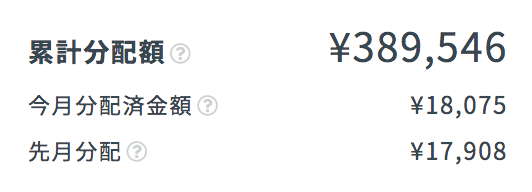

冒頭でも説明したように、クラウドバンクで1度も損せず以下のように分配金をもらえてます。

クラウドバンクで7月分の分配金が入ってました!

今月は13,821円👍

累計の分配額は248,733円になりました。

毎月もらえるのは嬉しいですよね。https://t.co/jceGuzUun9 pic.twitter.com/sxcHfBm4l0

— タク@3500万円の投資結果&ブログで稼ぐ方法を発信中 (@guppaon1) July 9, 2019

2018年から利益が増えており、ぼく以外の投資家もこれまで損した人はいません。

【1万円からの投資でOK】

毎月1~2万円の不労所得が得られてるクラウドバンク。2018年の利回りは+6.3%です!(これまでの償還金は380万円以上)

今後もほったらかし収入を得るために投資していきます〜。https://t.co/jceGuzUun9 pic.twitter.com/I45o1OCZjk

— タク@3500万円の投資結果&ブログで稼ぐ方法を発信中 (@guppaon1) October 13, 2018

2020年6月の実績は以下の通り。

このように好調なクラウドバンク。

無料でサイト登録すればすぐ始められるので、興味がある方はまず登録だけでもサクッとやっておきましょう。

>>【無料】クラウドバンクでの口座開設のやり方と手順を画像でわかりやすく紹介

投資できるファンド一覧

クラウドバンクでは以下のファンドに投資できます。

・中小企業の事業支援ファンド

・上場企業の事業支援ファンド

・再生可能エネルギー(風力、太陽光発電、バイオマス)ファンド

・不動産担保型ファンド

・カリフォルニア不動産ローンファンド(米ドル建、円建て)

募集は最近ありませんが、新興国マイクロファイナンスファンド、クラウドバンクファンドも一応紹介しておきます。

(クラウドバンクで投資中のファンド)

クラウドバンクでおすすめのファンド

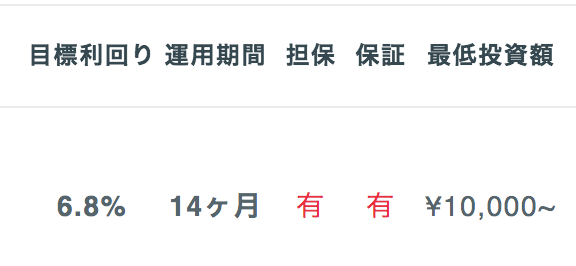

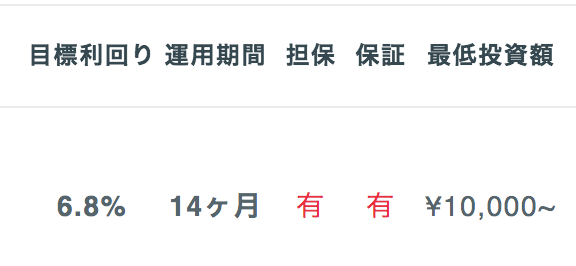

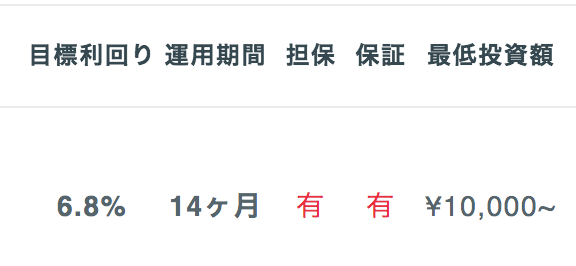

この中でおすすめのファンドは以下3つ。

・太陽光発電ファンド

・上場企業の事業支援ファンド

・不動産担保型ファンド

1つずつ解説します。

(どのファンドも毎月分配です)

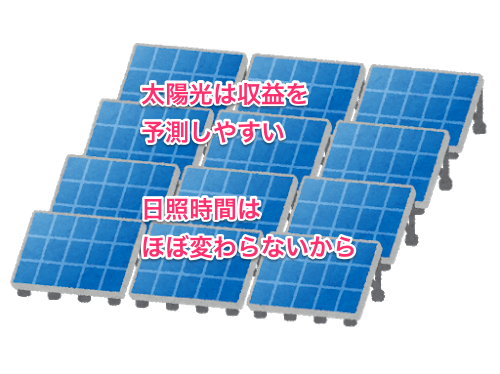

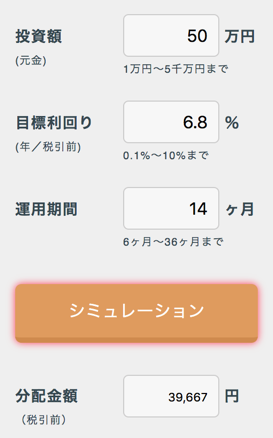

太陽光発電ファンドは利回り7%近い

太陽光発電ファンドは、太陽光発電設備を開発している企業に融資し、その返済利息を投資家に分配します。

設備を完成させた企業はその設備を大企業などに販売して、元本と利息をクラウドバンクに返します。

太陽光設備は将来の利益が読みやすく、買取需要が高く売りやすいことがこれまでの実績からわかっています。

▼この辺の詳しい話は以下の記事でチェックしてください。

>>やばい?クラウドバンクで貸し倒れゼロの理由を独自取材!太陽光ファンドの担保・保証も解説

太陽光ファンドが手堅い理由

太陽光ファンドで理解しておきたい要点は以下の通り。

・すでに電力買い取りの単価が決まってる太陽光設備であれば、その単価は20年キープされ、これから20年売り上げが安定している

クラウドバンクで投資してる理由👇

・太陽光発電所は価値ある収益物件。20年間家賃が保証されたマンションみたいなもの

・これまで貸し倒れゼロの実績から「大丈夫な設備の特徴」がわかる

・太陽光の査定ができるメンバーが複数おり、土地を現地まで見に行く(大きな強み)https://t.co/CUfWJAa1WQ pic.twitter.com/rmLn3ySVzY

— タクスズキ@投資収入をブログで公開(分配金などの実績は固定ツイート、プロフィールにも載せてます) (@TwinTKchan) May 19, 2020

・クラウドバンクでは、ここ数年でノウハウが貯まり、開発企業から融資の依頼がくる中、かなり断っている(厳選している)

・価値が明確な太陽光設備を持った事業者にしか融資しない(審査が厳しく、出てくるファンドは手堅いと言える)

こういったことを知ったため、ぼくは数百万円を太陽光ファンドに投資してます。(以下、投資先の一部)

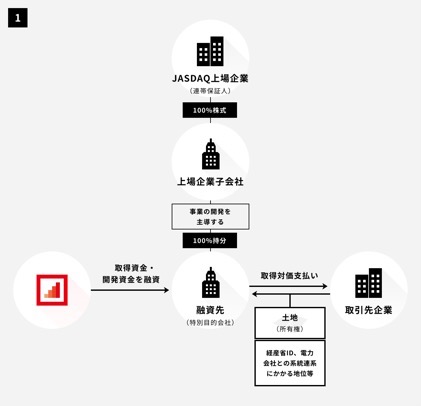

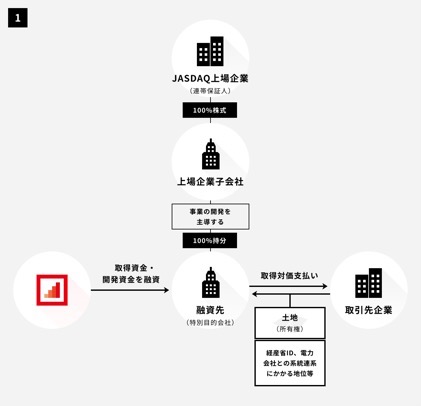

上場企業の事業支援ファンド

こちらも手堅いファンドで利回りは+5%ほど。

上場企業事業拡大支援ファンド第184号だと、JASDAQ上場企業の100%子会社の保有する特別目的会社へ融資されました。

融資金の用途は太陽光発電設備の開発であり、担保となる太陽光発電事業の売却により得られる収益から資金を返済します。

上場企業の保証付ファンドもある

これまでいくつか上場企業支援ファンドがあり、中には「100%親会社(上場企業)による連帯保証」がついてるものもありました。

これは万が一の場合(担保の売却でも投資家から集めたお金を用意できない場合)、上場企業が補足分を保証してもらえます。

上場企業であれば足りないお金を用意できる確率はかなり高いですから、安心して投資しています。

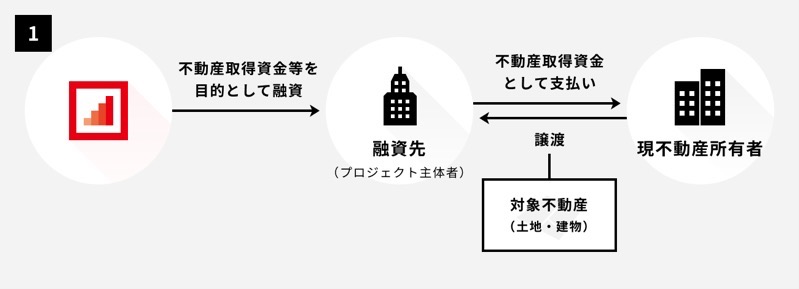

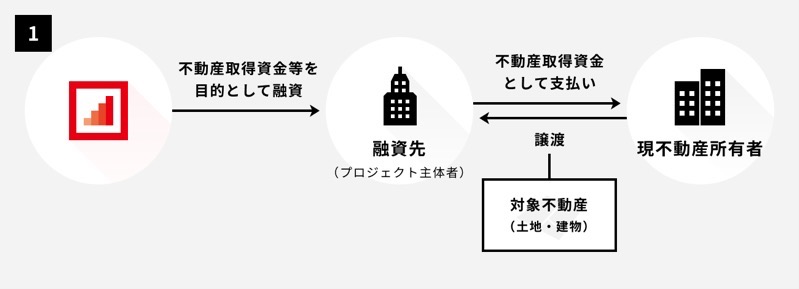

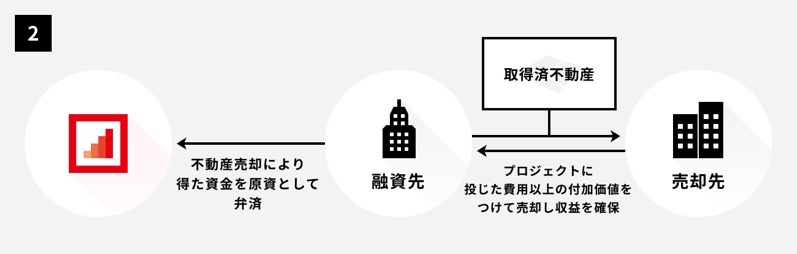

不動産担保型ローンファンド

不動産担保型ローンファンドでは不動産事業を営む企業Aに融資し、Aは不動産を取得し価値をつけてから売却します。(利回りは+5%ほど)

取得時より値上がりした分と売却益を元に借りたお金をクラウドバンクに返し、投資家に利益が分配されます。

安定的な家賃収入を得られる不動産を取得

対象となる不動産はこれまで以下のようなものがありました。

・江の島のベイサイドに位置したマンション物件(サーフィン等のレジャーができる人気エリア、安定的な賃料収入が見込める)

・オリックス銀行で融資審査が行われ建設後の融資内定を受けている不動産開発案件

不動産担保型ローンファンドは間接的な不動産投資とも考えられて、毎月分配金をもらえるのが強みです。

クラウドバンクをやってみた感想

クラウドバンクをやってみて、個人が副業で資産を増やすのに向いてると思いました。

1万円からやれて気軽ですし、知識があまり必要なく、ほったらかしOKなので始めやすいです。

結果、2019年まで以下のように順調に資産を増やせており、

2020年8月までに44.2万円の分配金を得られました。

申し込み方法も簡単なので、興味のある方はクラウドバンクで無料で口座だけでも作っておくといいですよ。

これがないと何も始まりませんし、口座を作るだけなら損しませんので。

>>【無料で簡単】クラウドバンクでの口座開設のやり方を紹介(すぐ終わります)

クラウドバンクの概要まとめ

以前、クラウドバンクのセミナーに参加し、ここで理解が深まったので、その要点をまとめておきます。

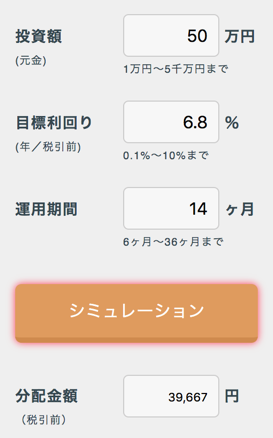

・クラウドバンクは1万円から投資でき、ほったらかしでOK

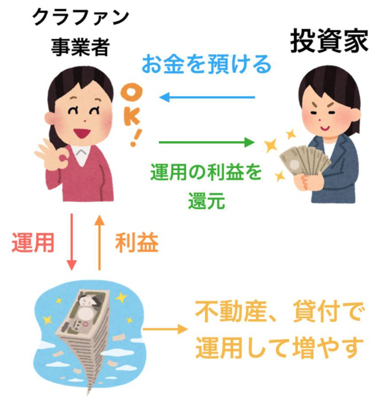

・返済能力のありそうな企業にお金を貸し出して、利息をつけてかえしてもらう

・利回り(リターン)は6%ほど(預金金利の6000倍)

・投資の知識不要、株のように日々の値動きに惑わされる必要なし

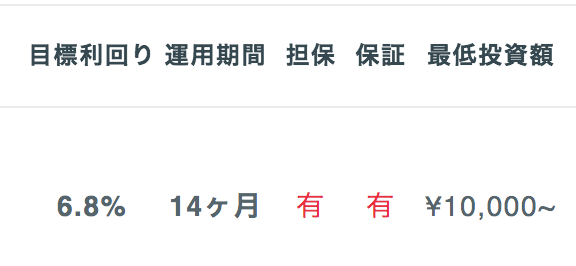

・担保、保証ありの案件にも投資できる。数ヶ月の運用でもOK

以降では「クラウドバンク」の詳しい説明を書いていきます。(セミナーで聞いた話に最新情報を加筆してます)

本業で所得を増やすのは難しい、そのための選択肢として資産運用を

クラウドバンクは日本クラウド証券株式会社が運営。以下、サービス設立の背景。

日本の人口が減少しており、このままでは国の活力も低下していく。

さらに、サラリーマンの年収も減少傾向、高齢者は増えているので、現役世代の負担は増えるばかり。

そんな環境で可処分所得が減っていくと、本業以外で増やしていく必要がある。

その手段として資産運用が必要だが、イメージが良くない。「難しい、怖い」というイメージがある。

400億円ものお金を投資家にしっかり返せている

700億円以上のお金を投資家に返している(それだけ投資家は利息をもらった、ということ)。

投資家に決めた期間が経った時に金額を返済することを償還と言います。

「クラウドバンク」での平均利回りは5.6%。

女性の参加も増えている。

クラウドバンクの特徴:知識がいらない。放置OK

クラウドバンクでは元本を返してもらえる原則でやっている。ローリスクではないが、ミドルリスクミドルリターン。

投資家に還元できるように、担保や代表者保証の確保を大事にしている。

融資先で見ている項目は、その資金が返ってくるか。当然だが、そういった基本を大切にしている。

高利回りな理由「ムダなコストを削減できているため」

クラウドバンクの利回りは5〜6%で高め。その理由は以下の通り。

・必要最低減の人数で運営するなど、コスト削減によって多く分配できるようになっている

・大手金融期間のように営業マンや、窓口事務、支店、立派なオフィスを無くしている

※独自取材でオフィスに突撃してきました(派手な感じは全くありませんでした)

(所在地は、東京都港区六本木七丁目15番7号 新六本木ビル 6F)

銀行がやれない融資をクラウドバンクで

セミナーでは、クラウドバンクと銀行の違いも語られました。

・銀行は大きすぎて、細やかな融資を行わなくなる。なので、創業間もない企業の案件などは扱わない

・クラウドバンクは、そういった大手がやらない会社に融資している

クラウドバンクはデフォルト0、保全性が高い

クラウドバンクでは、なぜデフォルト(貸し倒れ)がほぼ0か。

理由は以下の5つ。

理由1:株式でなく融資によるリターンであるから

融資を受けた企業から返済してもらうことを強く意識。

お金を100入れて、90になった投資家はいない。(株のように「値下がり」がないので、リスクは抑えられる)

理由2:審査をしっかりしている

銀行以上に細かくチェックしている。帳簿や通帳の原本を見せてもらっている。

・理由3:担保、売掛債権、株式など担保を確保する

・理由4:融資先を分散。1つのファンドで必ず複数の融資先を入れている

理由5:資産の分別管理をしているから

業界のルールとして、お客さんの資産が入ると同時に、自分の資金として他の口座に入れておく必要があるルールがある。

これは、金商法にのっとった投資家のお金が守られるルール。

クラウドバンクの不動産投資ファンドの事例

不動産型の投資ファンドについての説明もありました。

・安い物件をリノベーション業者が買ってくる。それをキレイにして売却する

・こうした案件では、銀行の審査が通過しないケースがある

・借入期間が短い、借入金額が小さいと儲からないという理由で銀行がやらないから、それをクラウドバンクがやっている

融資型クラウドファンディングのメリット

次に、クラウドバンクなどのソーシャルレンディングを利用している中田さんから実体験を交えてお話がされました。

>>ソーシャルレンディング(融資型クラウドファンディング)とは?仕組みを解説

2011年~14年のソーシャルレンディング実績、年平均利回りは7.4%。貸し倒れによる損失率:0.01%以下だそうです。

融資型クラウドファンディングを始めたきっかけ

中田さんの投資履歴は以下の通り。

・リーマンショックで資産が半分に。当時は、株式、投資信託、国債、FXでやってた

・損して、値動きに依存しない投資はないかということで始めてみた。それが融資型クラウドファンディング(ソーシャルレンディング)。

・当時(2011年くらい)は、情報収集しようとしたが、少なかった。だから、ソーシャルレンディングに関するブログを始めた。

数百万円ほど投資。案件数は10件

(セミナー当時)3件が運用終了し、実績は投資利回り5.77%。(想定5%だった)

クラウドバンクでは想定利回りが設定されている。運用によって、若干変動。上にも下にも。

2件目は中小企業支援型ローンファンド。実績は5.98%。

3件目は不動産担保型ローンファンド。実績は6.35%。(どれもプラスでしっかり儲かった)

ソーシャルレンディングのメリット

利息を得られるソーシャルレンディングのメリットも語られました。

・メリット①少額からでも始められる(1万円からOK)

・メリット②1万円なり、2万円なり毎月不動産の家賃収入みたいに分配金が入ってくる

メリット③高金利(ミドルリターン)

6%~7%の金利(利回り)は他にあまりない。円建てだし為替リスクもなく安心。

REITなどがあるが、利回りが下がっている。高くても5%くらい。

外国債券だと、オーストラリアが高金利で3%。

ソフトバンク社債の利回りは2.5%だった。単純に比較はできないが。。

メリット④景気・為替変動などの影響をほとんど受けない

貸し出しを実行した後は融資先が潰れない限り、分配金は必ず入ってくる。

企業の業績などに依存しない。赤字でも入ってくる。

債券は、債券価格自体が変動する場合がある。ソーシャルレンディングはそういったことも無い。

メリット⑤時間がかからず、特別な知識も不要

期間が満了してお金が返ってくるので、待ってるだけ。返ってきたお金で、再投資するくらい。(複利のために)

株式とかFXだと、常に情報収集しなければいけない。

(自身の経験から)素人が株に手を出して儲かるわけではない。継続して利益を得るのは難しかった。

「クラウドバンクで数%のリターン」であれば、誰でもできそうな感覚。

運用スキルは関係ない。(チャート分析などのスキル不要)

>>【無料】クラウドバンクでの口座開設のやり方と手順を画像でわかりやすく紹介

ソーシャルレンディングのリスク・デメリット

続いて、リスクやデメリットの紹介。

①デフォルト(貸し倒れ)リスク

貸し倒れ発生時、サービス会社自身が返済を肩代わりすることは無い。

貸し倒れのリスクは全面的に貸し手である投資家が負う。

②サービス会社破綻のリスク(事業者リスク)

クラウドバンク自体、上場企業というわけではない。破綻のリスクもある。

銀行の場合は専門の組織があり、預けてる人の資産は保証されるが。

③途中売却・解約できないリスク(流動性リスク)

期間中は現金化できない。(他で投資したいと思っても、投資中のお金は動かせない)

上記リスクへの対策:デフォルトリスクの場合

ただし、リスクへの対策はでき、担保や保証付きの案件を選ぶなどが該当します。

前半で紹介したように担保として不動産屋太陽光発電がついているものがあれば、万が一の時のそれの売却で損失を防げます。

>>クラウドバンクが7年も貸し倒れゼロの理由を取材!太陽光ファンドの担保・保証も解説

なので、こういったことを理解して担保のあるファンドを選びましょう。(上場企業の保証付があれば、なおいいですね)

損失リスクへの対策:分散投資する(特に重要)

以下のことも大事です。

・全額を1つの投資先に投資しない。利回りが高くても全部つっこまない

・クラウドバンクでは1つのファンドでも複数の業者に貸し出すため、分散投資になってるが、それでも複数のファンドに分けたほうがいい

②事業者リスクへの対策

サービス会社の経営状況を定期的にチェックすることもリスクへの備えとなります。(難しいけど)

決算書、PL、BSなど。財務諸表が詳しくわかなくても、赤字かどうかなどをチェックしましょう。

クラウドバンクの運営会社「日本クラウド証券」は第一種金融商品取引業者であり、財務状況は健全なので破綻リスクは少ないと思っています。

自己資本規制比率とは証券会社の財務の健全性を測る指標で、証券会社はこの比率を一定水準以上に保つことが義務付けられています。

そして、日本クラウド証券はサービス開始から自己資本規制比率の安定水準を維持しています。

③流動性リスクの対策

当分は使わないお金を投資することで、期間が来ずハラハラすることもなくなります。

・投資期間の長いファンドへの投資を避ける(クラウドバンクには運用期間8ヶ月くらいのファンドもある)

・余裕資金で運用する

中田さんからは「キャピタルゲイン投資もメリットあるが、インカムゲイン型もポートフォリオの1つとしてあり」という話も聞かれました。

Q&A!クラウドバンクの疑問に回答

以降、セミナーでの質疑応答の内容まとめ。

これまで紹介した以外のリスクは?

マイクロファイナンスだと、為替リスクがある。(マイクロファイナンスファンドは今ないです。2019年4月15日の追記)

金利のものに投資すると、景気が関係ないが、金利環境が劇的に変わると、利払いに耐えられない人が出てくるかも。

事業者によっては、「不動産市況がクラッシュした。担保物件が壊れた」などのリスクも。

クリーンエネルギーの買取価格で懸念も

再生エネルギーで言うと、ソーラーパネルがダメになると、キャッシュフローがとまる。

風力も落雷で壊れるということもある。具体的に考えるといくつもある。

融資先の信頼性を高める取り組みは?

以下、クラウドバンク担当者からの回答。

・融資先の信頼性を高めるために融資先を一見さんにしない。誰かしらの紹介で融資するか判断する

・最初は案件を取りに行った。こっちからアプローチしてサービスを使ってもらった

というわけで、セミナーのメモは以上です。

【大事な追記】1円から投資できるFunds(ファンズ)が登場

最近、たった「1円」から投資できる「ファンズ」が登場しました。(ソーシャルレンディングです)

【1円からOKの資産運用】

株のように値動きに惑わされず安定収入を得られる「ファンズ」は初心者や副業投資家におすすめ以下、メリット↓

・完全放置で安定収入を得られる

・知識不要!投資の未経験者でも利益を得られる

・上場企業がつくる「安定した案件」に投資できるhttps://t.co/DHvCj2wTH1

— タク@投資成績報告&ブログで稼ぐ方法の発信アカウント (@guppaon1) 2019年1月8日

リターン1%のファンドもあれば、3~4%もあり高利回りすぎないので、安全にお金を増やしていけます。

いま確認したら、先月はFundsで4万円くらいの分配金もらえてた💰https://t.co/D8pT1rN9cE

現状、投資型クラウドファンディング(ソーシャルレンディング、不動産など)で月10万円って感じですね💡#セミリタイア #ほったらかし投資 pic.twitter.com/ZFMvaa9GQv

— タクスズキ@投資収入をブログで公開(分配金などの実績は固定ツイート、プロフィールにも載せてます) (@TwinTKchan) August 15, 2020

>>1円からOKの資産運用!「ファンズ」は初心者や副業にもおすすめ

こちら人気すぎて、投資の際はかなりの競争倍率になるので、早めに口座を作っておくといいですよ。

現在多くのお客様より、口座開設のお申込をいただいているため、審査にお時間がかかっております。

誠に恐れ入りますが、ウェルカムレターがお手元に届くまで今しばらくお待ちいただけますようお願い申し上げます。

— Funds(ファンズ) (@Funds_jp) 2019年1月10日

無料ですぐ作れますので。